Norma Nr.11 din 15.12.2011privind investirea şi evaluarea activelor fondurilor de pensii private

ACT EMIS DE: Comisia de Supraveghere a Sistemului de Pensii Private

ACT PUBLICAT ÎN MONITORUL OFICIAL NR. 8 din 05 ianuarie 2012

Având în vedere prevederile art. 25 alin. (1) lit. i), ale art. 28 alin. (1) lit. e) şi alin. (2) lit. f) şi ale art. 54 din Legea nr. 411/2004 privind fondurile de pensii administrate privat, republicată, cu modificările şi completările ulterioare, şi ale art. 79 alin. (4), ale art. 87 alin. (1) lit. i) şi ale art. 90 alin. (1) lit. e) şi alin. (2) lit. f) din Legea nr. 204/2006 privind pensiile facultative, cu modificările şi completările ulterioare,în temeiul dispoziţiilor art. 16, 21, 22, art. 23 lit. f) şi ale art. 24 lit. b) din Ordonanţa de urgenţă a Guvernului nr. 50/2005 privind înfiinţarea, organizarea şi funcţionarea Comisiei de Supraveghere a Sistemului de Pensii Private, aprobată cu modificări şi completări prin Legea nr. 313/2005, cu modificările şi completările ulterioare,Comisia de Supraveghere a Sistemului de Pensii Private, denumită în continuare Comisie, emite prezenta normă. Capitolul IDispoziţii generale Articolul 1(1) Prezenta normă este aplicabilă:a)administratorilor de fonduri de pensii administrate privat şi administratorilor de fonduri de pensii facultative, denumiţi în continuare administratori; b)fondurilor de pensii administrate privat şi fondurilor de pensii facultative, denumite în continuare fonduri de pensii private. (2) Prezenta normă stabileşte:a)tipurile de investiţii şi limitele investiţionale ale activelor fondurilor de pensii private; b)procedura de încadrare în grade de risc a fondurilor de pensii private; c)atribuţiile şi obligaţiile administratorilor de fonduri de pensii private cu privire la activitatea de investire; d)regulile de evaluare a activelor fondurilor de pensii private; e)regulile de calcul al valorii activului net şi al valorii unităţilor de fond. Articolul 2(1) Termenii şi expresiile utilizate în prezenta normă au semnificaţiile prevăzute de:a)art. 2 din Legea nr. 411/2004 privind fondurile de pensii administrate privat, republicată, cu modificările şi completările ulterioare, denumită în continuare Legea nr. 411/2004; b)art. 2 din Legea nr. 204/2006 privind pensiile facultative, cu modificările şi completările ulterioare, denumită în continuare Legea nr. 204/2006; c)art. 2 din Legea nr. 297/2004 privind piaţa de capital, cu modificările şi completările ulterioare, precum şi de normele şi regulamentele de aplicare a acesteia; d)Ordonanţa de urgenţă a Guvernului nr. 99/2006 privind instituţiile de credit şi adecvarea capitalului, aprobată cu modificări şi completări prin Legea nr. 227/2007, cu modificările şi completările ulterioare, precum şi de normele, regulamentele şi circularele de aplicare a acesteia. (2) De asemenea, termenii de mai jos au următoarele semnificaţii:a)conducători - membrii consiliului de administraţie şi directorii administratorului ori, după caz, membrii consiliului de supraveghere şi ai directoratului; b)abatere pasivă de la limitele investiţionale - depăşirea ori scăderea faţă de limitele investiţionale apărută fără ca administratorul să cumpere sau să vândă instrumentele financiare respective; c)abatere pasivă de la gradul de risc - depăşirea ori scăderea faţă de limitele de încadrare aferente fiecărui grad de risc apărută fără ca administratorul să cumpere sau să vândă instrumente financiare; d)agenţii de rating - agenţiile internaţionale de evaluare a riscului ale căror calificative sunt luate în considerare la încadrarea instrumentelor financiare în categoria investment grade sunt Fitch, Moody’s şi Standard & Poor’s; e)OPCVM tranzacţionabil - exchange traded fund - organism de plasament colectiv în valori mobiliare, autorizat în conformitate cu reglementările comunitare în vigoare, care este tranzacţionat pe o piaţă reglementată; f)grup - un grup de entităţi, format dintr-o societate-mamă, filialele sale şi entităţile în care societatea-mamă sau filialele sale deţine/deţin o participaţie, precum şi un grup de entităţi legate între ele printr-o relaţie, alta decât cea dintre o societate-mamă şi o filială, respectiv o relaţie în următorul sens:

|

|

(i) |

o entitate sau mai multe entităţi este/sunt conducă/conduse pe o bază unică în virtutea unui contract încheiat cu acea entitate ori a prevederilor statutului sau actului constitutiv al acelor entităţi; |

|

|

(ii) |

organele de administrare, de conducere sau de supraveghere ale uneia ori mai multor entităţi sunt formate din aceleaşi persoane reprezentând majoritatea decizională, aflate în funcţie în cursul exerciţiului financiar şi până la întocmirea situaţiilor financiare consolidate; |

|

g) investment grade - calificativul de performanţă acordat unei emisiuni de instrumente financiare sau, în lipsa acestuia, emitentului de către agenţiile de rating menţionate la lit. d), conform grilelor de evaluare specifice acestora; |

|

h) persoană relevantă în raport cu administratorul - oricare dintre următoarele persoane: |

|

|

(i) |

un conducător sau echivalent al administratorului; |

|

|

(ii) |

un angajat (salariat) al administratorului, precum şi orice altă persoană fizică ce îşi oferă serviciile la dispoziţia şi sub controlul administratorului şi care este implicată în desfăşurarea de către administrator a activităţii de administrare a fondului de pensii private; |

|

|

(iii) |

persoană fizică/juridică direct implicată în furnizarea serviciilor către administrator în baza unui contract de externalizare; |

|

i) director de investiţii - persoana cu atribuţii de conducere a direcţiei de investiţii; |

|

j) investiţii private de capital - private equity - investiţii pe termen lung în acţiuni ale companiilor care nu sunt listate pe o piaţă reglementată, ce presupun o strategie activă prin implicarea directă a administratorului de fonduri de pensii private în managementul companiei deţinute astfel, în scopul obţinerii de plusvaloare în raport cu investiţia iniţială, şi care pot fi: |

|

|

(i) |

investiţii într-o companie nou-înfiinţată sau într-o companie existentă, cu scopul dezvoltării acesteia în baza analizei unui plan de afaceri; |

|

|

(ii) |

cumpărarea de acţiuni în vederea dobândirii unei poziţii de control sau de acţionar la o companie existentă în baza analizei unui plan de afaceri; |

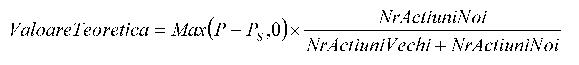

k)infrastructură - sistemul de lucrări publice dintr-un stat sau dintr-o regiune, incluzând drumuri, utilităţi şi clădiri publice etc.; l)investiţii în infrastructură - investiţii în acţiuni, obligaţiuni sau titluri de participare emise de entităţile special create pentru dezvoltarea proiectelor de infrastructură, companii private sau companii private în colaborare cu instituţii ale sectorului public; m)prospect al schemei de pensii - prospectul schemei de pensii private sau prospectul schemei de pensii facultative, după caz; n)rating - calificativul acordat unei emisiuni de instrumente financiare sau, în lipsa acestuia, calificativul acordat emitentului de către o agenţie de rating ca urmare a evaluării riscurilor asociate acestuia; o)reverse repo - acord prin care fondul de pensii cumpără active eligibile pentru tranzacţionare şi care implică transferul proprietăţii asupra activelor eligibile respective de la vânzător la cumpărător, cu angajamentul vânzătorului de a răscumpăra respectivele active la o dată ulterioară şi la un preţ stabilit la data încheierii tranzacţiei; p)societate-mamă - o entitate care se află în una dintre următoarele situaţii:

|

|

(i) |

are majoritatea drepturilor de vot într-o altă entitate, denumită filială; |

|

|

(ii) |

are dreptul de a numi sau de a înlocui majoritatea membrilor organelor de administrare, de conducere ori de supraveghere ale altei entităţi, denumită filială, şi este în acelaşi timp acţionar/asociat sau membru al acelei entităţi; |

|

|

(iii) |

are dreptul de a exercita o influenţă dominantă asupra unei entităţi, denumită filială, al cărei acţionar/asociat sau membru este, în virtutea unui contract încheiat cu acea entitate ori a unor prevederi ale actului constitutiv al entităţii, în cazul în care legislaţia aplicabilă filialei îi permite acesteia să fie supusă unor astfel de contracte sau prevederi; |

|

|

(iv) |

este acţionar/asociat sau membru al unei entităţi şi majoritatea membrilor organelor de administrare, de conducere ori de supraveghere ale acelei filiale, aflaţi în funcţie în exerciţiul financiar în curs, în exerciţiul financiar anterior şi până la data la care sunt întocmite situaţiile financiare consolidate, au fost numiţi numai ca rezultat al exercitării drepturilor sale de vot; această prevedere nu se aplică în cazul în care o altă entitate are faţă de acea filială drepturile prevăzute la pct. (i), (ii) sau (iii); |

|

|

(v) |

este acţionar/asociat sau membru al unei entităţi şi controlează singură, în baza unui acord încheiat cu alţi acţionari/asociaţi sau membri ai acelei entităţi, denumită filială, majoritatea drepturilor de vot în acea filială; |

|

|

(vi) |

are dreptul de a exercita sau, în opinia autorităţilor competente, exercită în fapt o influenţă dominantă ori un control asupra altei entităţi, denumită filială; |

q)tranzacţie personală - o tranzacţie cu un instrument financiar efectuată de către sau în numele unei persoane relevante în raport cu administratorul, în situaţia în care acea persoană relevantă acţionează în afara obiectului activităţii pe care o desfăşoară în acea calitate. Capitolul IIAtribuţiile administratorului cu privire la activitatea de investire Secţiunea 1Dispoziţii generale Articolul 3Administratorul investeşte activele fondului de pensii private cu respectarea declaraţiei privind politica de investiţii autorizate de Comisie, având ca obiectiv investirea prudenţială a activelor fondului de pensii private în folosul exclusiv al participanţilor sau, după caz, al beneficiarilor, ţinând cont de obligaţiile pe termen lung ale fondului de pensii private şi în conformitate cu prevederile legale. Articolul 4Administratorul are următoarele obligaţii: a)să asigure investirea activelor fondurilor de pensii private cu respectarea limitelor prevăzute de Legea nr. 411/2004 şi de Legea nr. 204/2006 şi a celor stabilite prin prospectul schemei de pensii; b)să investească activele fondurilor de pensii private într-un mod care să asigure securitatea, calitatea, lichiditatea şi profitabilitatea activelor fondului de pensii private; c)să asigure diversificarea portofoliului fondului de pensii private, în vederea dispersiei riscului şi a menţinerii unui grad adecvat de lichiditate. Activele se diversifică în mod corespunzător, astfel încât să se evite dependenţa excesivă de un anumit activ, emitent sau grup de societăţi comerciale, precum şi concentrări de riscuri pe ansamblul activelor. Articolul 5În exercitarea atribuţiilor sale, administratorului îi sunt interzise următoarele: a)să negocieze şi să încheie tranzacţii în numele şi în contul altor persoane decât fondul de pensii private pe care îl administrează, cu excepţia tranzacţiilor permise de legislaţia în vigoare; b)să externalizeze, în sensul transferării de atribuţii pe bază de contract sau încredinţării executării anumitor obligaţii către un alt administrator ori către o societate comercială, activităţile prevăzute la art. 57 alin. (1) lit. a)-f) din Legea nr. 411/2004 şi la art. 15 alin. (1) lit. a), c), e), f)-h) din Legea nr. 204/2006. Secţiunea a 2-aReglementări interne Articolul 6Reglementările interne ale administratorului cu privire la activitatea de investire sunt aprobate de consiliul de administraţie/consiliul de supraveghere şi se vor referi, fără a se limita la: a)proceduri referitoare la tranzacţiile în interesul propriu al administratorului sau tranzacţiile personale ale salariaţilor acestuia şi proceduri de administrare a conflictului de interese; b)proceduri adecvate care să asigure separarea instrumentelor financiare aparţinând fondului de pensii private de cele aparţinând administratorului, precum şi de cele ale celorlalte fonduri de pensii private administrate de acelaşi administrator; c)proceduri de administrare a riscului, care să includă metode de evaluare a riscurilor investiţionale, a riscului de credit, a riscului de piaţă, riscului de lichiditate, riscului operaţional, riscului reputaţional etc.; d)proceduri adecvate care să asigure posibilitatea ca toate operaţiunile efectuate de administrator să fie reconstituite, inclusiv în ceea ce priveşte părţile implicate, timpul şi locul unde au fost efectuate, să asigure păstrarea înregistrărilor tranzacţiilor desfăşurate, în conformitate cu prevederile Normei Comisiei de Supraveghere a Sistemului de Pensii Private nr. 2/2008 privind organizarea activităţii de arhivă la administratorii de fonduri de pensii private, aprobată prin Hotărârea Comisiei de Supraveghere a Sistemului de Pensii Private nr. 3/2008; e)proceduri adecvate care să detalieze competenţele şi modul în care se administrează activele fondului de pensii private; f)proceduri de investire a activelor; g)proceduri de evaluare şi raportare a activelor. Capitolul IIIGestionarea conflictului de interese Articolul 7(1) Administratorul trebuie să ia toate măsurile astfel încât să se asigure că situaţiile de conflict de interese între societate, inclusiv conducători, salariaţi, societatea-mamă, grupul din care administratorul face parte sau orice persoană afiliată ori aflată în mod direct sau indirect în poziţie de control faţă de societate, şi fondul de pensii private, precum şi între combinaţii ale situaţiilor de mai sus sunt identificate şi gestionate astfel încât interesele fondului de pensii private să nu fie afectate.(2) De asemenea, administratorul se va asigura că nu există un conflict între interesul participantului la fondul de pensii private şi interesele personale ale unui angajat, atunci când angajatul are interese în calitatea sa de persoană privată.(3) În vederea identificării tipurilor de conflict de interese care apar în cursul furnizării serviciilor de administrare a portofoliului fondului de pensii private şi a serviciilor conexe sau a combinaţiilor acestora, a căror existenţă ar putea prejudicia interesele unui fond, administratorul va lua în considerare, în baza unor criterii minime stabilite la nivelul societăţii, situaţia în care o persoană relevantă sau o persoană legată de aceasta în mod direct ori indirect prin control se află în oricare din următoarele situaţii:a)administratorul sau acea persoană ar putea obţine un câştig financiar ori ar putea evita o pierdere financiară, pe cheltuiala fondului; b)administratorul sau acea persoană beneficiază de un stimulent financiar ori de un altfel de stimulent pentru a favoriza o societate comercială cu care va încheia un contract de orice tip. Articolul 8Administratorul trebuie să dispună măsurile şi procedurile necesare pentru a se asigura că sunt respectate: a)cerinţa ca personalul direcţiei de investiţii care efectuează activităţi de analiză financiară şi alte persoane relevante să nu se implice în tranzacţii personale sau să procedeze la sfătuirea ori determinarea oricăror persoane de a proceda la efectuarea de tranzacţii cu instrumentele financiare supuse cercetării sau cu orice instrumente financiare legate de acestea, înainte ca rezultatele cercetării să fie utilizate de fondul de pensii; b)cerinţa ca tranzacţiile personale identificate la nivelul administratorului fondului de pensii private să fie evidenţiate într-un registru care să includă orice aprobare sau interdicţie în legătură cu acestea; c)interdicţiile prevăzute la cap. V. Articolul 9Procedurile întocmite în aplicarea art. 8 lit. b) trebuie să fie astfel concepute încât să asigure în mod distinct următoarele: a)fiecare persoană relevantă trebuie să cunoască restricţiile cu privire la tranzacţiile personale, precum şi măsurile stabilite de către administrator cu privire la tranzacţiile personale şi la dezvăluirea informaţiilor; b)administratorul trebuie să fie informat de îndată cu privire la orice tranzacţie personală la care participă o persoană relevantă, fie în baza unei notificări cu privire la acea tranzacţie, fie prin alte proceduri care permit administratorului să identifice asemenea tranzacţii. Capitolul IVInvestiţiile fondului de pensii private Secţiunea 1Reguli generale Articolul 10Pe toată durata funcţionării fondului de pensii private, administratorul investeşte activele acestuia numai în instrumentele prevăzute de Legea nr. 411/2004, de Legea nr. 204/2006 şi de prezenta normă, cu respectarea limitelor prevăzute pentru fiecare clasă de active. Articolul 11Administratorul investeşte activele fondului de pensii private în instrumente tranzacţionate pe piaţa primară, pe piaţa secundară reglementată şi pe piaţa secundară bancară. Articolul 12Activele fondului de pensii private sunt investite în instrumentele financiare prevăzute la art. 25 alin. (1) lit. a)-h) din Legea nr. 411/2004 şi la art. 87 alin. (1) lit. a)-h) din Legea nr. 204/2006 şi de prezenta normă, cu respectarea următoarelor limite maxime pentru fiecare instrument: a)20% din activele fondului de pensii private pot fi investite în instrumente ale pieţei monetare, cu respectarea următoarelor sublimite:

|

|

(i) |

conturi în lei sau în valută liber convertibilă la bănci autorizate să funcţioneze pe teritoriul României, Uniunii Europene sau al Spaţiului Economic European - 5%; |

|

|

(ii) |

depozite în lei sau în valută liber convertibilă la bănci autorizate să funcţioneze pe teritoriul României, Uniunii Europene sau al Spaţiului Economic European - 20%; |

|

|

(iii) |

certificate de trezorerie tranzacţionate pe o piaţă reglementată sau pe piaţa secundară bancară din România, din state membre ale Uniunii Europene sau din state aparţinând Spaţiului Economic European - 20%; |

|

|

(iv) |

acorduri reverse repo încheiate cu instituţii bancare - 5%; |

b)70% din activele fondului de pensii private pot fi investite în titluri de stat, inclusiv certificatele de trezorerie menţionate la lit. a) pct. (iii), din România, state membre ale Uniunii Europene sau aparţinând Spaţiului Economic European; c)30% din activele fondului de pensii private pot fi investite în obligaţiuni şi alte valori mobiliare emise de autorităţi ale administraţiei publice locale din România, state membre ale Uniunii Europene sau aparţinând Spaţiului Economic European, tranzacţionate pe o piaţă reglementată ori pe piaţa secundară bancară din România, din state membre ale Uniunii Europene sau din state aparţinând Spaţiului Economic European; d)50% din activele fondului de pensii private pot fi investite în valori mobiliare tranzacţionate pe pieţe reglementate din România, state membre ale Uniunii Europene sau aparţinând Spaţiului Economic European, cu respectarea următoarelor sublimite:

|

|

(i) |

acţiuni şi drepturi tranzacţionate pe pieţe reglementate din România, din state membre ale Uniunii Europene sau aparţinând Spaţiului Economic European - 50%; |

|

|

(ii) |

obligaţiuni corporatiste, cu excepţia obligaţiunilor care presupun sau încorporează un instrument derivat - 30%; |

e)15% din activele fondului de pensii private pot fi investite în obligaţiuni de stat emise de state terţe, tranzacţionate pe o piaţă reglementată sau pe piaţa secundară bancară din România, din state membre ale Uniunii Europene ori din state aparţinând Spaţiului Economic European; f)10% din activele fondului de pensii private pot fi investite în obligaţiuni şi alte valori mobiliare emise de autorităţi ale administraţiei publice locale din state terţe, tranzacţionate pe o piaţă reglementată din România, din state membre ale Uniunii Europene sau din state aparţinând Spaţiului Economic European; g)5% din activele fondului de pensii private pot fi investite în obligaţiuni emise de organisme străine neguvernamentale, altele decât cele menţionate la lit. j), tranzacţionate pe o piaţă reglementată sau pe piaţa secundară bancară din România, din state membre ale Uniunii Europene ori din state aparţinând Spaţiului Economic European; h)5% din activele fondului de pensii private pot fi investite în titluri de participare emise de organisme de plasament colectiv în valori mobiliare din România, state membre ale Uniunii Europene sau aparţinând Spaţiului Economic European şi din state terţe, cu următoarele sublimite:

|

|

(i) |

titluri de participare emise de organisme de plasament colectiv în valori mobiliare - 5%; |

|

|

(ii) |

titlurile de participare ale OPCVM tranzacţionabile - exchange traded fund, tranzacţionate pe o piaţă reglementată din România, din state membre ale Uniunii Europene sau din state aparţinând Spaţiului Economic European - 3%; |

|

i) 10% din activele fondului de pensii private pot fi alocate investiţiilor private de capital - private equity, cu următoarele sublimite: |

|

|

(i) |

acţiuni la companii din România, din state membre ale Uniunii Europene sau aparţinând Spaţiului Economic European - 5%; |

|

|

(ii) |

fonduri de investiţii private de capital din România, din state membre ale Uniunii Europene sau din state aparţinând Spaţiului Economic European - 10%; |

j)15% din activele fondului de pensii private pot fi investite în obligaţiuni emise de Banca Mondială, Banca Europeană pentru Reconstrucţie şi Dezvoltare, Banca Europeană de Investiţii, tranzacţionate pe o piaţă reglementată sau pe piaţa secundară bancară din România, din state membre ale Uniunii Europene ori din state aparţinând Spaţiului Economic European; k)5% din activele fondului de pensii private pot fi investite în mărfuri şi metale preţioase tranzacţionate pe o piaţă reglementată şi specializată sau pe piaţa secundară bancară şi în titluri de participare emise de organisme de plasament colectiv în mărfuri şi metale preţioase din România, din state membre ale Uniunii Europene ori din state aparţinând Spaţiului Economic European; l)10% din activele fondului de pensii private pot fi investite în acţiuni, obligaţiuni şi titluri de participare ale entităţilor din România, din state membre ale Uniunii Europene sau din state aparţinând Spaţiului Economic European, special create pentru dezvoltarea proiectelor de infrastructură; m)3% din activele fondului de pensii private pot fi investite în titluri de participare emise de alte organisme de plasament colectiv din România, state membre ale Uniunii Europene sau aparţinând Spaţiului Economic European. Articolul 13(1) Expunerea faţă de un singur emitent nu poate depăşi 5% din activele fondului de pensii private, iar expunerea faţă de un grup de emitenţi şi persoanele afiliate acestora nu poate depăşi 10% din activele fondului de pensii private.(2) Limitele prevăzute la alin. (1) se referă la toate tipurile de investiţii permise de lege şi de prezenta normă, inclusiv conturi, depozite bancare, instrumente financiare derivate şi operaţiuni reverse repo, cu excepţia titlurilor de stat.(3) Expunerea faţă de un emitent în cazul instrumentelor financiare derivate este reprezentată de valoarea de piaţă a acestora în cazul instrumentelor financiare derivate cu decontare în fonduri şi de valoarea noţionalului în cazul instrumentelor financiare derivate cu decontare cu livrare.(4) Expunerea faţă de un emitent în cazul operaţiunilor reverse repo este reprezentată de valoarea dobânzii acumulate.(5) Un fond de pensii private nu poate deţine mai mult de 10% în acţiunile fără drept de vot ale unui singur emitent. Secţiunea a 2-aReguli specifice Articolul 14Administratorul investeşte activele fondurilor de pensii private în acţiuni şi drepturi tranzacţionate ale emitenţilor care îndeplinesc cel puţin condiţiile de admitere la categoria a 2a a Bursei de Valori Bucureşti. Articolul 15Administratorul poate tranzacţiona pe alte pieţe, cu excepţia celor prevăzute la art. 11, numai în următoarele cazuri: a)tranzacţionarea implică instrumente financiare derivate de tipul forward şi swap prevăzute la art. 20; b)tranzacţionarea implică instrumente financiare de tipul unităţi de fond emise de organisme de plasament colectiv în valori mobiliare prevăzute la art. 12 lit. h) pct. (i); c)tranzacţionarea implică acţiuni ale companiilor catalogate drept investiţii private de capital.Art. 16 - O emisiune sau un emitent este considerată/ considerat investment grade în următoarele situaţii: a)în cazul în care emitentul sau emisiunea este evaluat(ă) de o singură agenţie de rating, este considerat(ă) a fi investment grade dacă a primit cel puţin acest calificativ de la agenţia de rating; b)în cazul în care emitentul sau emisiunea este evaluat(ă) de două agenţii de rating, este considerat(ă) a fi investment grade dacă a primit cel puţin acest calificativ de la ambele agenţii de rating; c)în cazul în care emitentul sau emisiunea este evaluat(ă) de 3 agenţii de rating, este considerat(ă) a fi investment grade dacă a primit cel puţin acest calificativ de la cel puţin două dintre agenţiile de rating. Articolul 17(1) Administratorul poate investi activele fondurilor de pensii numai în acele obligaţiuni ori alte titluri de creanţă ale emitenţilor din state aparţinând Uniunii Europene sau Spaţiului Economic European ori statelor terţe, care au calificativul investment grade, cu excepţia titlurilor de stat emise de statul român, a obligaţiunilor emise de autorităţi ale administraţiei publice locale şi a obligaţiunilor corporatiste ale emitenţilor din România.(2) Administratorul poate investi numai în acele obligaţiuni emise de organisme străine neguvernamentale, care au calificativul investment grade.(3) Administratorii încheie tranzacţii de tip forward, swap şi opţiuni, altele decât cele de pe pieţele reglementate, numai cu bănci care au primit calificativul investment grade sau a căror societate-mamă a primit acest calificativ. Articolul 18(1) Administratorul are obligaţia de a se asigura că pe toată perioada de deţinere a instrumentelor financiare menţionate la art. 17 alin. (1) şi (2) acestea sunt investment grade.(2) În cazul în care, după achiziţie, instrumentele financiare prevăzute la art. 17 alin. (1) şi (2) nu mai au calificativul investment grade, administratorul corectează, inclusiv prin măsuri active, abaterea de la cerinţa privind calificativul emitentului sau al emisiunii respective, în termen de maximum 180 de zile calendaristice.(3) În cazul în care administratorul nu corectează abaterea în termenul prevăzut la alin. (2), instrumentele financiare respective sunt evaluate aplicând preţului brut un coeficient de 0,75, 0,5, respectiv 0,25 pentru fiecare perioadă ulterioară de 90 de zile calendaristice; ulterior, instrumentele financiare respective vor fi evaluate la zero. Articolul 19(1) În cazul în care în procesul de investire sunt depăşite în mod pasiv limitele prevăzute la art. 12 şi 13, în maximum 30 de zile calendaristice de la data depăşirii limitei, administratorul fondului de pensii private are obligaţia să corecteze, inclusiv prin măsuri active, abaterea de la limitele investiţionale prevăzute de legislaţia în vigoare şi în prospectul schemei de pensii.

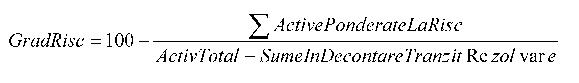

(2) Abaterea de la limitele prevăzute la art. 12 şi 13 ca urmare a încasărilor contribuţiilor sau a transferurilor participanţilor nu reprezintă abatere pasivă, iar administratorul are obligaţia să corecteze aceste abateri în maximum o zi lucrătoare. Articolul 20(1) Administratorul poate proteja portofoliul de investiţii al fondului de pensii private împotriva riscului valutar, a riscului de dobândă şi a riscului de piaţă, prin intermediul următoarelor instrumente specifice:a)futures, forward, swap, opţiuni pentru acoperirea riscului de curs valutar; b)futures, forward, swap, opţiuni pentru acoperirea riscului de rată a dobânzii; c)futures şi opţiuni pe acţiuni, mărfuri şi metale preţioase pentru acoperirea riscului de piaţă. (2) Mărimea tuturor contractelor aferente instrumentelor financiare prevăzute la alin. (1) lit. a) pe o anumită valută nu poate depăşi pe toată perioada deţinerii lor valoarea expunerii portofoliului fondului de pensii faţă de valuta respectivă.(3) Mărimea tuturor contractelor aferente instrumentelor financiare prevăzute la alin. (1) lit. b) nu poate depăşi pe toată perioada deţinerii lor principalul de rambursat al activului-suport deţinut în portofoliul fondului de pensii private, iar scadenţa finală a instrumentelor financiare derivate trebuie să fie cel mult egală cu scadenţa aferentă activului-suport.(4) Mărimea tuturor contractelor aferente instrumentelor financiare prevăzute la alin. (1) lit. c) pe o anumită acţiune, marfă sau pe un anumit metal preţios nu poate depăşi pe toată perioada deţinerii lor valoarea expunerii portofoliului fondului de pensii faţă de acţiunea sau marfa respectivă.(5) Instrumentele financiare derivate de tipul futures prevăzute la alin. (1) şi opţiunile prevăzute la alin. (1) lit. c) vor fi tranzacţionate numai pe pieţe reglementate.(6) Instrumentele financiare derivate negociate în afara pieţei reglementate trebuie să poată face obiectul unei evaluări zilnice de încredere şi verificabile şi să poată, la iniţiativa administratorului, să fie vândute, lichidate sau închise în orice moment la justa lor valoare, cu aceeaşi contrapartidă cu care a fost încheiată tranzacţia iniţială. Articolul 21(1) Activele eligibile pentru operaţiunile de tipul reverse repo trebuie să îndeplinească în mod cumulativ următoarele condiţii:a)să fie în proprietatea contrapartidei fondului de pensii private; b)să nu fie gajate sau sechestrate; c)să aibă o scadenţă ulterioară scadenţei operaţiunii efectuate; d)să aibă cupoane scadente ulterior scadenţei operaţiunii efectuate; e)să fie titluri de stat emise de statul român. (2) Termenul până la scadenţa operaţiunii de reverse repo este de maximum 90 de zile calendaristice. Capitolul VInterdicţii privind investiţiile Articolul 22(1) Administratorul nu poate investi activele fondului de pensii pe care îl administrează în instrumente financiare emise de către societatea-mamă a administratorului, grupul din care administratorul face parte, precum şi de către orice altă persoană afiliată sau aflată în mod direct ori indirect în poziţie de control faţă de societate şi în orice alte active care nu pot fi identificate sau a căror evaluare este incertă.(2) Administratorul nu poate iniţia pentru fondul de pensii pe care îl administrează operaţiuni de vânzare în lipsă sau de împrumut cu valori mobiliare admise la tranzacţionare. Articolul 23(1) Administratorului, analiştilor financiari şi persoanelor relevante implicate în studiul, analiza şi cercetarea investiţiilor le este interzis să accepte orice fel de avantaje materiale sau de altă natură de la persoanele având un interes material legat de subiectul cercetării pentru investiţii.(2) Persoanele prevăzute la alin. (1) nu trebuie să promită emitenţilor asigurarea unei cercetări favorabile. Articolul 24Este interzisă investirea în titluri de participare ale organismelor de plasament colectiv în valori mobiliare sau ale OPCVM-urilor tranzacţionabile care nu respectă cerinţele Directivei Europene 2009/65/CE a Parlamentului European şi a Consiliului din 13 iulie 2009 de coordonare a actelor cu putere de lege şi a actelor administrative privind organismele de plasament colectiv în valori mobiliare (OPCVM), publicată în Jurnalul Oficial al Uniunii Europene seria L nr. 302 din 17 noiembrie 2009. Articolul 25(1) Este interzisă investirea în companii care desfăşoară activităţi în domeniul producerii şi/sau comercializării de produse din tutun, alcool şi armament ori în domeniul jocurilor de noroc.(2) Este interzisă investirea în orice alte active care nu sunt prevăzute expres de prezenta normă. Capitolul VIReguli de evaluare a instrumentelor financiare Articolul 26(1) Activele fondului se evaluează la preţul de închidere al secţiunii principale a pieţei reglementate pe care sunt tranzacţionate din ziua pentru care se efectuează calculul.(2) Atunci când sunt admise la tranzacţionare pe mai multe pieţe reglementate, valoarea la care se iau în calcul trebuie să fie reprezentată de preţul pieţei celei mai relevante din punctul de vedere al lichidităţii, determinată conform art. 9 din Regulamentul (CE) nr. 1.287/2006 al Comisiei din 10 august 2006 de punere în aplicare a Directivei 2004/39/CE a Parlamentului European şi a Consiliului privind obligaţiile întreprinderilor de investiţii de păstrare a evidenţei şi înregistrărilor, raportarea tranzacţiilor, transparenţa pieţei, admiterea de instrumente financiare în tranzacţii şi definiţia termenilor în sensul directivei în cauză, publicat în Jurnalul Oficial al Uniunii Europene seria L nr. 241 din 2 septembrie 2006.(3) Activele se evaluează conform următoarei formule:VA = N X P, unde: VA = valoarea actuală; N = numărul de unităţi de valori mobiliare în portofoliu; P = preţul de închidere. Articolul 27Prevederile art. 26 nu se aplică activelor de tip investiţii private de capital, organismelor de plasament colectiv în valori mobiliare nelistate pe o piaţă reglementată şi nici activelor prevăzute la art. 20. Articolul 28Instrumentele financiare prevăzute la art. 12 lit. a) pct. (iii), lit. b), c), lit. d) pct. (ii), lit. e)-g) şi j) şi obligaţiunile prevăzute la art. 12 lit. l) se evaluează la preţul brut. Articolul 29Relaţia dintre preţul net, preţul brut şi dobânda acumulată pentru instrumentele prevăzute la art. 28 este următoarea: Pb = Pn + Da, unde: Pb = preţul brut exprimat procentual; Pn = preţul net exprimat procentual; Da = dobânda acumulată exprimată procentual. Articolul 30Activele pentru care nu există sau nu este disponibil preţul de închidere prevăzut la art. 26 alin. (1) şi (2) sunt evaluate la ultimul preţ de închidere disponibil. Articolul 31(1) Prin excepţie de la prevederile art. 26, instrumentele financiare prevăzute la art. 12 lit. a) pct. (iii), lit. b), c), lit. d) pct. (ii), lit. e)-g) şi j) şi obligaţiunile prevăzute la art. 12 lit. l) sunt evaluate după cum urmează:a)folosind cotaţia bid afişată de furnizorii de cotaţii Bloomberg Finance L.P. sau Thomson Reuters S.A pentru ziua respectivă; b)în lipsa cotaţiei prevăzute la lit. a), folosind preţul de închidere conform art. 26. (2) În cazul în care pentru o zi nu sunt disponibile preţurile de închidere sau cotaţii pentru instrumentele financiare prevăzute la art. 12 lit. a) pct. (iii), lit. b), c), lit. d) pct. (ii), lit. e)-g) şi j) şi obligaţiunile prevăzute la art. 12 lit. l), în conformitate cu prevederile art. 26 şi alin. (1), acestea sunt evaluate utilizând cel mai recent preţ de închidere sau cea mai recentă cotaţie folosită la calculul activului.(3) Administratorul are obligaţia să notifice Comisiei lista şi ordinea în care utilizează cotaţiile furnizorilor menţionaţi la alin. (1) lit. a).(4) În cazul în care primul furnizor de cotaţii din listă nu poate furniza datele solicitate, administratorul utilizează pentru evaluarea activelor cotaţia următorului furnizor de cotaţii stabilit conform alin. (3).(5) Administratorul utilizează pentru evaluarea activelor prevăzute art. 12 lit. a) pct. (iii), lit. b), c), lit. d) pct. (ii), lit. e)-g) şi j) şi obligaţiunilor prevăzute la art. 12 lit. l) cotaţiile furnizorilor menţionaţi în lista prevăzută la alin. (3) pentru o perioadă de un an de la data notificării, respectând prevederile alin. (4).(6) Cu 30 de zile lucrătoare înainte de expirarea termenului prevăzut la alin. (5), administratorul transmite Comisiei o nouă notificare privind lista şi ordinea în care utilizează cotaţiile furnizorilor menţionaţi la alin. (1) lit. a). Articolul 32(1) Acordul de tipul reverse repo este evaluat prin metoda bazată pe recunoaşterea zilnică a dobânzii aferente perioadei scurse de la data cumpărării activelor eligibile.(2) Valoarea activelor eligibile cumpărate în cadrul unui acord reverse repo nu este luată în calculul activului fondului de pensii private. Articolul 33În cazul în care are loc un eveniment de credit definit ca atare în prospectul de emisiune a unei obligaţiuni sau în cazul în care pentru 3 cupoane consecutive ori timp de un an emitentul nu a efectuat nicio plată aferentă acestor cupoane, începând cu data producerii evenimentului de credit sau, respectiv, începând cu data următorului cupon obligaţiunea respectivă este luată în calculul activului la valoarea zero. Articolul 34(1) Disponibilităţile din conturile curente şi din conturile deschise la intermediari se evaluează prin luarea în considerare a soldului disponibil la data pentru care se efectuează calculul.(2) În calculul activului net se iau în considerare sumele în tranzit şi sumele în curs de rezolvare, care se recunosc la valoarea de înregistrare în contabilitate, şi sumele aflate în curs de decontare. Articolul 35(1) Depozitele cu plata dobânzii la scadenţă constituite la instituţii de credit, indiferent de durata depozitului, se evaluează folosindu-se metoda bazată pe recunoaşterea zilnică a dobânzii aferente perioadei scurse de la data efectuării plasamentului.(2) În cazul în care pentru depozitele prevăzute la alin. (1) s-au efectuat încasări de dobândă înainte de scadenţă, sumele astfel încasate sunt deduse din valoarea calculată conform alin. (1).(3) Depozitele cu plata dobânzii în avans constituite la instituţii de credit, indiferent de durata depozitului, se evaluează la valoarea sumei iniţiale constituite ca depozit pe toată perioada depozitului. Articolul 36(1) Dividendele se recunosc din prima zi în care investitorii care cumpără acţiunile nu mai beneficiază de dividend până la încasarea acestora.(2) În cazul în care dividendele nu sunt plătite în termenul precizat în hotărârea adunării generale a acţionarilor emitentului, acestea sunt evaluate la valoarea zero, începând cu următoarea zi calendaristică. Articolul 37(1) Cupoanele şi principalul se recunosc la datele specificate în prospectul de emisiune până la încasarea acestora.(2) În cazul în care cupoanele sau principalul, după caz, nu au fost plătite/plătit până la data maximă de plată specificată în prospectul de emisiune, acestea/acesta sunt/este evaluate/evaluat la zero. Articolul 38Până la admiterea la tranzacţionare pe o piaţă reglementată, acţiunile nou-emise se evaluează la preţul din cadrul ofertei publice primare în care au fost achiziţionate respectivele acţiuni. Articolul 39(1) Acţiunile rezultate din majorări de capital ce nu presupun contraprestaţie în bani din partea investitorilor se recunosc în prima zi în care investitorii care cumpără acţiunile nu mai pot participa la majorarea de capital şi vor fi luate în considerare la calculul limitelor prevăzute la art. 12.(2) Acţiunile rezultate din majorări de capital ce presupun contraprestaţie în bani din partea investitorilor se recunosc la data plăţii efective a acţiunilor subscrise la majorarea de capital şi vor fi luate în considerare la calculul limitelor prevăzute la art. 12.(3) În cazul în care acţiunile rezultate din majorări de capital fac obiectul unui litigiu în desfăşurare, făcut public de către operatorul de piaţă care administrează piaţa reglementată pe care se tranzacţionează emitentul respectiv, vor fi evaluate în activul fondului la valoarea zero. Articolul 40(1) Drepturile de preferinţă se recunosc din prima zi în care investitorul care cumpără acţiunile nu mai beneficiază de aceste drepturi şi se evaluează anterior admiterii la tranzacţionare la valoarea teoretică, conform formulei: unde: P = preţul de închidere din ultima zi în care cei care cumpără acţiuni au dreptul de a participa la majorarea de capital; PS = preţul de subscriere de acţiuni noi pe baza drepturilor de preferinţă. (2) Ulterior admiterii la tranzacţionare, drepturile de preferinţă vor fi evaluate conform art. 26.(3) În cazul în care, ulterior admiterii la tranzacţionare, drepturile de preferinţă nu au disponibil un preţ de închidere, acestea sunt evaluate utilizând cel mai recent preţ de închidere sau cea mai recentă valoare teoretică folosită la calculul activului. Articolul 41(1) Titlurile de participare ale unui organism de plasament colectiv nelistat pe o piaţă reglementată se iau în calcul la ultima valoare unitară a activului net publicată şi certificată de depozitar, după caz.(2) Titlurile de participare ale unui OPCVM şi AOPC tranzacţionabile şi ale unui organism de plasament colectiv în mărfuri şi metale preţioase, pentru care nu există un preţ de închidere conform art. 26, sunt evaluate la minimul dintre ultimul preţ de închidere disponibil şi ultima valoare unitară a activului net publicată şi certificată de depozitar.(3) Titlurile de participare ale unui fond de investiţii private de capital se evaluează în baza valorii certificate de un auditor independent sau de un depozitar, după caz.(4) Investiţiile în infrastructură se evaluează în funcţie de instrumentul financiar prin care se realizează investiţia. Articolul 42Contractele futures şi opţiunile tranzacţionate pe o piaţă reglementată sunt evaluate zilnic prin marcarea la piaţă realizată de intermediar. Articolul 43(1) Contractele de tip forward vor fi evaluate la cotaţia de piaţă furnizată de contrapartida din cadrul contractului.(2) În cazul în care contrapartida nu a furnizat o cotaţie, administratorul poate utiliza pentru evaluarea zilnică cotaţia oferită de un alt furnizor. Articolul 44(1) Contractele de tip swap sunt evaluate la cotaţia de piaţă furnizată de contrapartida din cadrul contractului.(2) În cazul în care contrapartida nu a furnizat o cotaţie, administratorul poate utiliza pentru evaluarea zilnică cotaţia oferită de un alt furnizor. Articolul 45(1) Opţiunile tranzacţionate pe piaţa secundară bancară sunt evaluate la cotaţia de piaţă furnizată de contrapartida din cadrul contractului.(2) În cazul în care contrapartida nu a furnizat o cotaţie, administratorul poate utiliza pentru evaluarea zilnică cotaţia oferită de un alt furnizor. Articolul 46(1) Pentru evaluarea investiţiilor private de capital se pot utiliza următoarele metode, cu notificarea prealabilă a Comisiei:a)valoarea minimă dintre preţul de achiziţie şi valoarea contabilă; b)evaluarea realizată de către un evaluator independent, persoană juridică, membru al unei asociaţii naţionale profesionale de evaluare recunoscute ca fiind de utilitate publică şi cu o experienţă profesională de cel puţin 36 de luni. (2) Valoarea contabilă pe acţiune este determinată prin raportarea poziţiei „Capitaluri proprii“ din cele mai recente rezultate financiare anuale auditate, depuse la organele competente, la numărul de acţiuni emise.(3) Valoarea contabilă pe acţiune se recalculează în termen de maximum 60 de zile calendaristice de la data-limită de depunere la organele competente a situaţiilor financiare anuale auditate.(4) În cazul în care administratorii fondurilor de pensii private care utilizează evaluarea prevăzută la alin. (1) lit. a) nu obţin situaţiile financiare anuale respective, în termen de 60 de zile calendaristice de la data-limită de depunere a acestora la organele competente, acţiunile companiilor de tip investiţii private de capital - private equity se includ în activul fondului de pensii private la valoarea zero. Articolul 47În cazul evaluării realizate conform art. 46 alin. (1) lit. b), preţul stabilit de un raport de evaluare este valabil cel mult 12 luni de la data raportului iniţial, perioadă după care evaluarea se face în baza unui nou raport de evaluare întocmit de evaluator, iar, în lipsa acestuia, la valoarea zero. Articolul 48(1) În anumite situaţii justificate, de natura celor în care societăţile emitente se află în procedura de insolvenţă sau în lichidare ori în încetare temporară de activitate, acţiunile care au fost suspendate de la tranzacţionare vor fi luate în calculul activului net la valoarea zero de la data suspendării de la tranzacţionare a acestora.(2) În cazul în care suspendarea de la tranzacţionare, în situaţiile prevăzute la alin. (1), are loc în timpul şedinţei de tranzacţionare, pentru calculul valorii activului zilei respective, acţiunile societăţilor emitente suspendate de la tranzacţionare se evaluează în conformitate cu prevederile art. 26 alin. (1).(3) În situaţia reluării tranzacţionării acţiunilor societăţilor emitente prevăzute la alin. (1), acestea se evaluează în conformitate cu prevederile art. 26 alin. (1).(4) Acţiunile societăţilor emitente aflate în procedură de insolvenţă sau în lichidare ori în încetare temporară de activitate şi care au fost retrase de la tranzacţionare sunt luate în calculul activului fondului de pensii privat la valoarea zero.(5) Acţiunile societăţilor emitente care au fost retrase de la tranzacţionare, dar care nu se află în procedură de insolvenţă, în lichidare sau în încetare temporară de activitate sunt evaluate conform art. 46. Articolul 49Înregistrarea în portofoliul fondului de pensii administrat privat a tranzacţiilor cu instrumente financiare se face la data tranzacţiei, pe baza confirmării de tranzacţionare. Capitolul VIIProcedura de încadrare în grade de risc a fondurilor de pensii private Articolul 50(1) Fiecărui fond de pensii private i se asociază un grad de risc.(2) Gradul de risc se exprimă procentual şi se calculează zilnic, după următoarea formulă: unde: P = preţul de închidere din ultima zi în care cei care cumpără acţiuni au dreptul de a participa la majorarea de capital; PS = preţul de subscriere de acţiuni noi pe baza drepturilor de preferinţă. (2) Ulterior admiterii la tranzacţionare, drepturile de preferinţă vor fi evaluate conform art. 26.(3) În cazul în care, ulterior admiterii la tranzacţionare, drepturile de preferinţă nu au disponibil un preţ de închidere, acestea sunt evaluate utilizând cel mai recent preţ de închidere sau cea mai recentă valoare teoretică folosită la calculul activului. Articolul 41(1) Titlurile de participare ale unui organism de plasament colectiv nelistat pe o piaţă reglementată se iau în calcul la ultima valoare unitară a activului net publicată şi certificată de depozitar, după caz.(2) Titlurile de participare ale unui OPCVM şi AOPC tranzacţionabile şi ale unui organism de plasament colectiv în mărfuri şi metale preţioase, pentru care nu există un preţ de închidere conform art. 26, sunt evaluate la minimul dintre ultimul preţ de închidere disponibil şi ultima valoare unitară a activului net publicată şi certificată de depozitar.(3) Titlurile de participare ale unui fond de investiţii private de capital se evaluează în baza valorii certificate de un auditor independent sau de un depozitar, după caz.(4) Investiţiile în infrastructură se evaluează în funcţie de instrumentul financiar prin care se realizează investiţia. Articolul 42Contractele futures şi opţiunile tranzacţionate pe o piaţă reglementată sunt evaluate zilnic prin marcarea la piaţă realizată de intermediar. Articolul 43(1) Contractele de tip forward vor fi evaluate la cotaţia de piaţă furnizată de contrapartida din cadrul contractului.(2) În cazul în care contrapartida nu a furnizat o cotaţie, administratorul poate utiliza pentru evaluarea zilnică cotaţia oferită de un alt furnizor. Articolul 44(1) Contractele de tip swap sunt evaluate la cotaţia de piaţă furnizată de contrapartida din cadrul contractului.(2) În cazul în care contrapartida nu a furnizat o cotaţie, administratorul poate utiliza pentru evaluarea zilnică cotaţia oferită de un alt furnizor. Articolul 45(1) Opţiunile tranzacţionate pe piaţa secundară bancară sunt evaluate la cotaţia de piaţă furnizată de contrapartida din cadrul contractului.(2) În cazul în care contrapartida nu a furnizat o cotaţie, administratorul poate utiliza pentru evaluarea zilnică cotaţia oferită de un alt furnizor. Articolul 46(1) Pentru evaluarea investiţiilor private de capital se pot utiliza următoarele metode, cu notificarea prealabilă a Comisiei:a)valoarea minimă dintre preţul de achiziţie şi valoarea contabilă; b)evaluarea realizată de către un evaluator independent, persoană juridică, membru al unei asociaţii naţionale profesionale de evaluare recunoscute ca fiind de utilitate publică şi cu o experienţă profesională de cel puţin 36 de luni. (2) Valoarea contabilă pe acţiune este determinată prin raportarea poziţiei „Capitaluri proprii“ din cele mai recente rezultate financiare anuale auditate, depuse la organele competente, la numărul de acţiuni emise.(3) Valoarea contabilă pe acţiune se recalculează în termen de maximum 60 de zile calendaristice de la data-limită de depunere la organele competente a situaţiilor financiare anuale auditate.(4) În cazul în care administratorii fondurilor de pensii private care utilizează evaluarea prevăzută la alin. (1) lit. a) nu obţin situaţiile financiare anuale respective, în termen de 60 de zile calendaristice de la data-limită de depunere a acestora la organele competente, acţiunile companiilor de tip investiţii private de capital - private equity se includ în activul fondului de pensii private la valoarea zero. Articolul 47În cazul evaluării realizate conform art. 46 alin. (1) lit. b), preţul stabilit de un raport de evaluare este valabil cel mult 12 luni de la data raportului iniţial, perioadă după care evaluarea se face în baza unui nou raport de evaluare întocmit de evaluator, iar, în lipsa acestuia, la valoarea zero. Articolul 48(1) În anumite situaţii justificate, de natura celor în care societăţile emitente se află în procedura de insolvenţă sau în lichidare ori în încetare temporară de activitate, acţiunile care au fost suspendate de la tranzacţionare vor fi luate în calculul activului net la valoarea zero de la data suspendării de la tranzacţionare a acestora.(2) În cazul în care suspendarea de la tranzacţionare, în situaţiile prevăzute la alin. (1), are loc în timpul şedinţei de tranzacţionare, pentru calculul valorii activului zilei respective, acţiunile societăţilor emitente suspendate de la tranzacţionare se evaluează în conformitate cu prevederile art. 26 alin. (1).(3) În situaţia reluării tranzacţionării acţiunilor societăţilor emitente prevăzute la alin. (1), acestea se evaluează în conformitate cu prevederile art. 26 alin. (1).(4) Acţiunile societăţilor emitente aflate în procedură de insolvenţă sau în lichidare ori în încetare temporară de activitate şi care au fost retrase de la tranzacţionare sunt luate în calculul activului fondului de pensii privat la valoarea zero.(5) Acţiunile societăţilor emitente care au fost retrase de la tranzacţionare, dar care nu se află în procedură de insolvenţă, în lichidare sau în încetare temporară de activitate sunt evaluate conform art. 46. Articolul 49Înregistrarea în portofoliul fondului de pensii administrat privat a tranzacţiilor cu instrumente financiare se face la data tranzacţiei, pe baza confirmării de tranzacţionare. Capitolul VIIProcedura de încadrare în grade de risc a fondurilor de pensii private Articolul 50(1) Fiecărui fond de pensii private i se asociază un grad de risc.(2) Gradul de risc se exprimă procentual şi se calculează zilnic, după următoarea formulă:

(3) Valoarea activului ponderat la risc se calculează după cum urmează:a)se cumulează valoarea activului cu valoarea de piaţă a instrumentelor derivate de acoperire a riscului de dobândă şi/sau de piaţă, după caz, valoarea astfel obţinută ponderânduse în funcţie de activ, conform prevederilor art. 51; b)se însumează valorile obţinute la lit. a); c)se cumulează valoarea de piaţă a instrumentelor derivate de acoperire a riscului valutar; d)se însumează valoarea obţinută la lit. b) cu valoarea obţinută la lit. c). (4) În funcţie de gradul de risc total, un fond de pensii private poate fi încadrat într-una din următoarele categorii:a)fond de pensii private conservator: grad de risc sub 10% inclusiv; b)fond de pensii private echilibrat: grad de risc între 10% exclusiv şi 25% inclusiv; c)fond de pensii private dinamic: grad de risc între 25% exclusiv şi 50% inclusiv. Articolul 51(1) Ponderarea activelor se face după cum urmează:a)ponderea 100% se aplică:1. activelor prevăzute la art. 12 lit. a) pct. (iii) şi lit. b) emise de statul român; 2. activelor prevăzute la art. 12 lit. a) pct. (iii) şi lit. b), cu excepţia celor emise de statul român, şi la art. 12 lit. e), g) şi j) care au calificativul investment grade; 3. activelor prevăzute la art. 12 având garanţia explicită şi integrală a statului român; 4. activelor prevăzute la art. 12 având garanţia explicită şi integrală a statului, având calificativul investment grade; b)ponderea 75% se aplică:1. activelor prevăzute la art. 12 lit. a) pct. (i) şi (ii) constituite la bănci care au primit calificativul investment grade sau a căror societate-mamă a primit acest calificativ; 2. activelor prevăzute la art. 12 lit. c) emise de autorităţile publice locale din România care au calificativul investment grade; 3. activelor prevăzute la art. 12 lit. c), cu excepţia celor emise de autorităţile publice locale din România, şi la art. 12 lit. f) care au calificativul investment grade; 4. activelor prevăzute la art. 12 lit. h) pct. (i), clasificate drept fonduri monetare, conform clasificării Asociaţiei Administratorilor de Fonduri din Europa - EFAMA; 5. valorii acordurilor reverse repo; c)ponderea 50% se aplică:1. activelor prevăzute la art. 12 lit. d) pct. (ii) ale emitenţilor din România care au calificativul investment grade; 2. activelor prevăzute la art. 12 lit. d) pct. (ii), cu excepţia emitenţilor din România, care au calificativul investment grade; 3. activelor prevăzute la art. 12 lit. h) pct. (i), clasificate drept fonduri de obligaţiuni, conform clasificării Asociaţiei Administratorilor de Fonduri din Europa - EFAMA; d)ponderea 25% se aplică:1. activelor prevăzute la art. 12 lit. d) pct. (i); 2. activelor prevăzute la art. 12 lit. h) pct. (i), cu excepţia fondurilor monetare şi de obligaţiuni, conform clasificării Asociaţiei Administratorilor de Fonduri din Europa - EFAMA; 3. activelor prevăzute la art. 12 lit. h) pct. (ii); 4. activelor prevăzute la art. 12 lit. m); 5. activelor de tip metale preţioase şi organisme de plasament colectiv în metale preţioase; e)ponderea 0% se aplică celorlalte active şi cazuri neacoperite de prevederile lit. a)-d). (2) Ponderile aplicabile activelor fondurilor de pensii private prevăzute la alin. (1) sunt prevăzute în anexele A şi B, care fac parte integrantă din prezenta normă. Articolul 52(1) Administratorul fondului de pensii private are obligaţia să corecteze, inclusiv prin măsuri active, abaterea de la gradul de risc declarat în prospectul schemei de pensii, în maximum 60 de zile calendaristice de la data depăşirii/scăderii pasive peste/sub limitele aferente gradului de risc declarat.(2) Abaterea de la gradul de risc ca urmare a încasării contribuţiilor sau ca urmare a transferurilor participanţilor nu reprezintă abatere pasivă. Capitolul VIIIReguli de calcul al activelor fondului de pensii private Articolul 53Valoarea netă a activelor unui fond de pensii private se calculează prin scăderea obligaţiilor din valoarea totală a activelor: Valoarea netă a activelor fondului = Valoarea totală a activelor - Valoarea obligaţiilor Articolul 54(1) Valoarea totală a activelor fondului se calculează zilnic, prin însumarea valorii tuturor activelor aflate în portofoliul acestuia, evaluate în conformitate cu prevederile cap. VI.(2) Contribuţiile participanţilor regăsite în contul colector nu intră în calculul valorii totale a activelor până la data convertirii acestora în unităţi de fond şi a transferului de lichidităţi în conturile individuale ale participanţilor.(3) Convertirea contribuţiilor în unităţi de fond se face la ultima valoare unitară a activului net raportată şi certificată de către depozitar. Articolul 55(1) Comisionul de administrare din activul net al fondului de pensii private este estimat şi înregistrat zilnic în calculul valorii activului net şi regularizat lunar, conform documentelor justificative.(2) Cheltuielile cu taxele de auditare ale fondului de pensii private sunt estimate anual, înregistrate zilnic şi regularizate la data plăţii acestora, conform documentelor justificative. Articolul 56(1) Calculul valorii unitare a activului net al unui fond de pensii private pentru o anumită dată se realizează conform următoarei formule:Valoarea unitară a activului net la acea dată = Valoarea netă a activelor fondului la acea dată/Nr. de unităţi de fond la acea dată (2) Numărul de unităţi de fond este diferenţa dintre numărul total de unităţi de fond emise şi numărul total de unităţi de fond anulate ca urmare a plăţii drepturilor participantului, a transferului activului personal sau anulate în caz de invaliditate ori de deces al acestuia, precum şi ca urmare a regularizărilor efectuate de către instituţia de evidenţă, după caz.(3) Valoarea unitară a activului net se calculează şi se raportează în fiecare zi lucrătoare şi are ca bază de calcul informaţiile valabile din ziua lucrătoare anterioară efectuării calculului. (4) Valoarea unitară a activului net se calculează şi se înregistrează cu 6 zecimale în evidenţele fondului de pensii private. Articolul 57(1) Erorile identificate în calculul zilnic al valorii unitare a activului net, constatate ulterior raportării acestor valori către Comisie, se vor corecta şi se vor regulariza la data constatării lor.(2) Administratorul, anexat raportării zilnice a valorii unitare a activului net din data la care se efectuează corecţia, va transmite Comisiei o notă explicativă, sub semnătura electronică extinsă a reprezentantului legal sau persoanelor împuternicite, în care va prezenta detaliat cauzele care au determinat erorile prevăzute la alin. (1). Articolul 58(1) În cazul în care unele elemente de activ sunt exprimate în valute liber convertibile, pentru transformarea în lei se utilizează cursul Băncii Naţionale a României comunicat în ziua pentru care se efectuează calculul.(2) În situaţia în care există elemente de activ exprimate în valute pentru care Banca Naţională a României nu publică un curs de schimb valutar, se utilizează cursul monedei respective faţă de euro, comunicat de banca centrală a ţării în moneda căreia este exprimat elementul de activ, şi cursul euro/leu comunicat de Banca Naţională a României în ziua pentru care se efectuează calculul. Capitolul IXDecizia de investire şi atribuţiile directorului de investiţii Articolul 59Decizia de investire se va lua cu respectarea declaraţiei privind politica de investiţii, a limitelor de investire prevăzute de prospectul schemei de pensii autorizat de către Comisie şi a reglementărilor în vigoare. Articolul 60În vederea gestionării operaţiunilor zilnice ale fondului de pensii, administratorul va avea în structura sa organizatorică o direcţie de investiţii organizată în mod distinct, responsabilă cu analiza oportunităţilor investiţionale şi plasarea activelor în conformitate cu strategia stabilită de consiliul de administraţie sau de consiliul de supraveghere, după caz. Articolul 61Directorul de investiţii are cel puţin următoarele atribuţii în domeniul său de activitate: a)să organizeze activitatea direcţiei de investiţii; b)să asigure investirea activelor, cu respectarea limitelor prevăzute de Legea nr. 411/2004, de Legea nr. 204/2006, de prezenta normă şi a celor stabilite prin prospectul schemei de pensii; c)să asigure diversificarea portofoliului fondului de pensii private şi să menţină un grad adecvat de lichiditate; d)să efectueze analize prealabile investirii asupra riscului de investiţie şi a costurilor implicate; e)să asigure dezvoltarea de politici şi proceduri adecvate privind analiza oportunităţilor investiţionale şi a plasării activelor; f)să asigure respectarea reglementărilor prudenţiale; g)să asigure informarea consiliului de administraţie/ consiliului de supraveghere asupra problemelor şi evoluţiilor semnificative care ar putea influenţa profilul de risc al fondului de pensii private; h)să stabilească sisteme de raportare detaliate şi oportune către consiliul de administraţie şi/sau consiliul de supraveghere, după caz, care să permită acestora să efectueze o evaluare corectă a activităţii desfăşurate. Capitolul XDispoziţii tranzitorii şi finale Articolul 62Comisia poate decide, în situaţii excepţionale sau în alte cazuri de natură să prejudicieze interesele participanţilor, să adopte măsuri specifice şi punctuale. Articolul 63(1) Prin excepţie de la prevederile art. 26-31, pentru titlurile de stat, indiferent de maturitatea acestora, precum şi pentru toate instrumentele cu venit fix, inclusiv obligaţiuni neguvernamentale, obligaţiuni municipale ale autorităţilor publice locale sau obligaţiuni corporative, evaluarea se face prin adăugarea la preţul net de achiziţie atât a dobânzii cumulate, calculată prin aplicarea ratei cuponului la valoarea nominală pentru perioada scursă de la data de început a cuponului curent până la data de calcul, cât şi a sumei rezultate din recunoaşterea zilnică a diferenţei dintre valoarea nominală care va fi efectiv încasată la scadenţa titlurilor şi preţul net de achiziţie.(2) Comisia hotărăşte, cu cel puţin 3 luni înainte de aplicare, schimbarea metodei de evaluare a instrumentelor financiare cu venit fix în conformitate cu prevederile art. 26-31. Articolul 64(1) Prin excepţie de la prevederile art. 50 şi 51, pentru o perioadă de 6 luni de la intrarea în vigoare a prezentei norme, gradul de risc al fondurilor de pensii private se stabileşte în funcţie de gradul de deţinere a instrumentelor cu risc scăzut ca procent (%) din totalul activelor fondului de pensii private, astfel:a)grad de risc scăzut al unui fond de pensii private - total deţineri de instrumente financiare cu risc scăzut din total activ net al fondului: 100%-80%; b)grad de risc mediu al unui fond de pensii private - total deţineri de instrumente financiare cu risc scăzut din total activ net al fondului: 80%-60%; c)grad de risc ridicat al unui fond de pensii facultative - total deţineri de instrumente financiare cu risc scăzut din totalul activului fondului: 60%-40%. (2) În perioada de 6 luni prevăzută la alin. (1) administratorul are obligaţia de a informa Comisia cu privire la gradul de risc asociat fondului de pensii private, în conformitate cu prevederile art. 50 şi 51. Articolul 65(1) Constituie contravenţii următoarele fapte:a)investirea activelor fondului de pensii fără respectarea politicii de investiţii conform prevederilor art. 3; b)nerespectarea de către administrator a obligaţiilor prevăzute la art. 4; c)nerespectarea de către administrator a interdicţiilor prevăzute la art. 5; d)nerespectarea obligativităţii de elaborare şi aprobare de către consiliul de administraţie/consiliul de supraveghere a procedurilor de desfăşurare a activităţii fondului de pensii private, conform prevederilor art. 6, şi a procedurilor privind identificarea şi soluţionarea conflictelor de interese, conform prevederilor art. 9; e)nerespectarea obligativităţii de investire în instrumentele, pieţele şi cu limitele prevăzute la art. 10, 11, 12 şi 13; f)nerespectarea condiţiilor privind tipul şi calitatea instrumentelor în care sunt investite activele fondurilor de pensii private; g)încheierea de tranzacţii de tip forward şi swap cu bănci care nu au primit calificativul „investment grade“ sau a căror societate-mamă nu a primit acest calificativ; h)nerespectarea obligaţiei administratorului de a corecta abaterea de la cerinţa privind calificativul emitentului sau al emisiunii în termenul prevăzut la art. 18 alin. (2) sau, după caz, a obligaţiei de ponderare a valorii activului conform prevederilor art. 18 alin. (3), de corectare a abaterilor de la limitele investiţionale şi de la gradul de risc prevăzute la art. 19, respectiv art. 51; i)încheierea de tranzacţii cu instrumente financiare derivate fără respectarea condiţiilor prevăzute la art. 20 alin. (2)-(6); j)încheierea de acorduri reverse repo fără respectarea prevederilor art. 21; k)nerespectarea interdicţiilor privind desfăşurarea activităţii de investire a activelor fondurilor de pensii private, prevăzute la art. 22-25; l)nerespectare regulilor de evaluare stabilite prin prevederile art. 26-49; m)nerespectarea prevederilor privind modul de calcul al gradului de risc; n)nerespectarea obligaţiei de calculare zilnică a activului fondului; o)nerespectarea prevederilor art. 55 privind modul de calcul şi înregistrare ale comisionului de administrare şi ale cheltuielilor cu taxele de audit; p)nerespectarea cerinţelor privind corecţia erorilor prevăzute la art. 57 alin. (1) şi neîndeplinirea obligaţiei de transmitere a notei explicative conform cerinţelor art. 57 alin. (2); q)nerespectarea cerinţelor privind existenţa în structura organizatorică a administratorului a unei direcţii de investiţii organizate în mod distinct conform prevederilor art. 60; r)neîndeplinirea de către directorul de investiţii a atribuţiilor ce îi revin în activitatea de investire a activelor fondurilor de pensii private; s)nerespectarea celorlalte obligaţii prevăzute de prezenta normă. (2) Nerespectarea dispoziţiilor cuprinse în prezenta normă se sancţionează în conformitate cu prevederile legislaţiei în vigoare, respectiv art. 16, art. 81 alin. (1) lit. c), art. 140 alin. (1), art. 141 alin. (1) lit. g), alin. (2), (3), (4), (6), (7), (9) şi (10) din Legea nr. 411/2004 şi art. 38 lit. c), art. 120 alin. (1), art. 121 alin. (1) lit. f) şi k) şi alin. (2), (3), (4), (6), (7), (9) şi (10) din Legea nr. 204/2006. Articolul 66Termenele prevăzute de prezenta normă care expiră într-o zi de sărbătoare legală sau într-o zi nelucrătoare se vor prelungi până la sfârşitul următoarei zile lucrătoare. Articolul 67Prezenta normă intră în vigoare la data publicării în Monitorul Oficial al României, Partea I. Articolul 68De la data intrării în vigoare a prezentei norme se abrogă: a)Norma nr. 3/2009 privind investiţiile fondurilor de pensii administrate privat şi organizarea activităţii de investire, aprobată prin Hotărârea Comisiei de Supraveghere a Sistemului de Pensii Private nr. 3/2009, publicată în Monitorul Oficial al României, Partea I, nr. 82 din 11 februarie 2009; b)Norma nr. 4/2009 privind investiţiile fondurilor de pensii facultative şi organizarea activităţii de investire, aprobată prin Hotărârea Comisiei de Supraveghere a Sistemului de Pensii Private nr. 4/2009, publicată în Monitorul Oficial al României, Partea I, nr. 85 din 12 februarie 2009; c)Norma nr. 5/2009 privind calculul activului net şi al valorii unităţii de fond pentru fondurile de pensii administrate privat, aprobată prin Hotărârea Comisiei de Supraveghere a Sistemului de Pensii Private nr. 6/2009, publicată în Monitorul Oficial al României, Partea I, nr. 160 din 16 martie 2009, cu modificările şi completările ulterioare; d)Norma nr. 6/2009 privind calculul activului net şi al valorii unităţii de fond pentru fondurile de pensii facultative, aprobată prin Hotărârea Comisiei de Supraveghere a Sistemului de Pensii Private nr. 7/2009, publicată în Monitorul Oficial al României, Partea I, nr. 160 din 16 martie 2009, cu modificările şi completările ulterioare. ANEXA Ala normă COMISIA DE SUPRAVEGHERE a sistemului de pensii private

|

Nr. crt. |

Activ |

Investment grade |

Non-investment grade |

|

1 |

Conturi în lei sau în valută liber convertibilă la bănci autorizate să funcţioneze pe teritoriul României, Uniunii Europene sau al Spaţiului Economic European |

75% |

0% |

|

2 |

Depozite în lei sau în valută liber convertibilă la bănci autorizate să funcţioneze pe teritoriul României, Uniunii Europene sau al Spaţiului Economic European |

75% |

0% |

|

3 |

Certificate de trezorerie din România, tranzacţionate pe o piaţă reglementată sau pe piaţa bancară secundară din România, din state membre ale Uniunii Europene ori din state aparţinând Spaţiului Economic European |

100% |

100% |

|

4 |

Certificate de trezorerie tranzacţionate pe o piaţă reglementată sau pe piaţa bancară secundară din România, din state membre ale Uniunii Europene ori din state aparţinând Spaţiului Economic European |

100% |

0% |

|

5 |

Titluri de stat din România tranzacţionate pe o piaţă reglementată sau pe piaţa bancară secundară din România, din state membre ale Uniunii Europene ori din state aparţinând Spaţiului Economic European |

100% |

100% |

|

6 |

Titluri de stat din state membre ale Uniunii Europene sau aparţinând Spaţiului Economic European, tranzacţionate pe o piaţă reglementată sau pe piaţa bancară secundară din România, din state membre ale Uniunii Europene ori din state aparţinând Spaţiului Economic European |

100% |

0% |

|

Nr. crt. |

Activ |

Investment grade |

Non-investment grade |

|

7 |

Obligaţiuni şi alte valori mobiliare emise de autorităţi ale administraţiei publice locale din România şi din state membre ale Uniunii Europene sau aparţinând Spaţiului Economic European, tranzacţionate pe o piaţă reglementată din România, din state membre ale Uniunii Europene ori din state aparţinând Spaţiului Economic European |

75% |

0% |

|

8 |

Obligaţiuni corporatiste ale emitenţilor din România, tranzacţionate pe o piaţă reglementată din România, din state membre ale Uniunii Europene sau din state aparţinând Spaţiului Economic European |

50% |

0% |

|

9 |

Obligaţiuni corporatiste ale emitenţilor din state membre ale Uniunii Europene sau aparţinând Spaţiului Economic European, altele decât România, tranzacţionate pe o piaţă reglementată din România, din state membre ale Uniunii Europene ori din state aparţinând Spaţiului Economic European |

50% |

0% |

|

10 |

Titluri de stat emise de state terţe şi tranzacţionate pe o piaţă reglementată din România, din state membre ale Uniunii Europene sau din state aparţinând Spaţiului Economic European |

100% |

0% |

|

11 |

Obligaţiuni şi alte valori mobiliare emise de autorităţi ale administraţiei publice locale din state terţe, tranzacţionate pe o piaţă reglementată din România, din state membre ale Uniunii Europene sau din state aparţinând Spaţiului Economic European |

75% |

0% |

|

12 |

Obligaţiuni emise de organisme străine neguvernamentale, altele decât cele menţionate la art. 12 lit. j) din normă, tranzacţionate pe o piaţă reglementată din România, din state membre ale Uniunii Europene sau din state aparţinând Spaţiului Economic European |

100% |

0% |

|

13 |

Obligaţiuni emise de Banca Mondială, Banca Europeană pentru Reconstrucţie şi Dezvoltare, Banca Europeană de Investiţii, tranzacţionate pe o piaţă reglementată |

100% |

0% |

|

14 |

Active având garanţia integrală şi explicită a statului român |

100% |

100% |

|

15 |

Active având garanţia integrală şi explicită a statului |

100% |

0% |

ANEXA Bla normă

|

Nr. crt. |

Activ |

Pondere aplicabilă |

|

1 |

Acorduri reverse repo |

75% |

|

2 |

Acţiuni şi drepturi tranzacţionate pe pieţe reglementate din România, din state membre ale Uniunii Europene sau aparţinând Spaţiului Economic European |

25% |

|

3 |

Titluri de participare emise de organisme de plasament colectiv în valori mobiliare din România, state membre ale Uniunii Europene sau aparţinând Spaţiului Economic European şi din state terţe, definite conform Asociaţiei Administratorilor de Fonduri din Europa - EFAMA ca fiind fonduri monetare |

75% |

|

4 |

Titluri de participare emise de organisme de plasament colectiv în valori mobiliare din România, state membre ale Uniunii Europene sau aparţinând Spaţiului Economic European şi din state terţe, definite conform Asociaţiei Administratorilor de Fonduri din Europa - EFAMA ca fiind fonduri de obligaţiuni |

50% |

|

5 |

Titluri de participare emise de organisme de plasament colectiv în valori mobiliare din România, state membre ale Uniunii Europene sau aparţinând Spaţiului Economic European şi din state terţe, cu excepţia fondurilor monetare şi de obligaţiuni |

25% |

|

6 |

Titluri de participare ale organismelor de plasament colectiv în valori mobiliare tranzacţionabile - exchange traded fund şi titluri de participare emise de alte organisme de plasament colectiv |

25% |

|

7 |

Metale preţioase şi fonduri de metale preţioase |

25% |

|

8 |

Alte active |

0% |

|