Ordinul Nr.70 din 24.01.2012pentru modificarea şi completarea Ordinului preşedintelui Agenţiei Naţionale de Administrare Fiscală nr. 101/2008 privind aprobarea modelului şi conţinutului formularelor utilizate pentru declararea impozitelor, taxelor şi contribuţiilor cu regim de stabilire prin autoimpunere sau reţinere la sursă

ACT EMIS DE: Agentia Nationala de Administrare Fiscala

ACT PUBLICAT ÎN MONITORUL OFICIAL NR. 75 din 30 ianuarie 2012

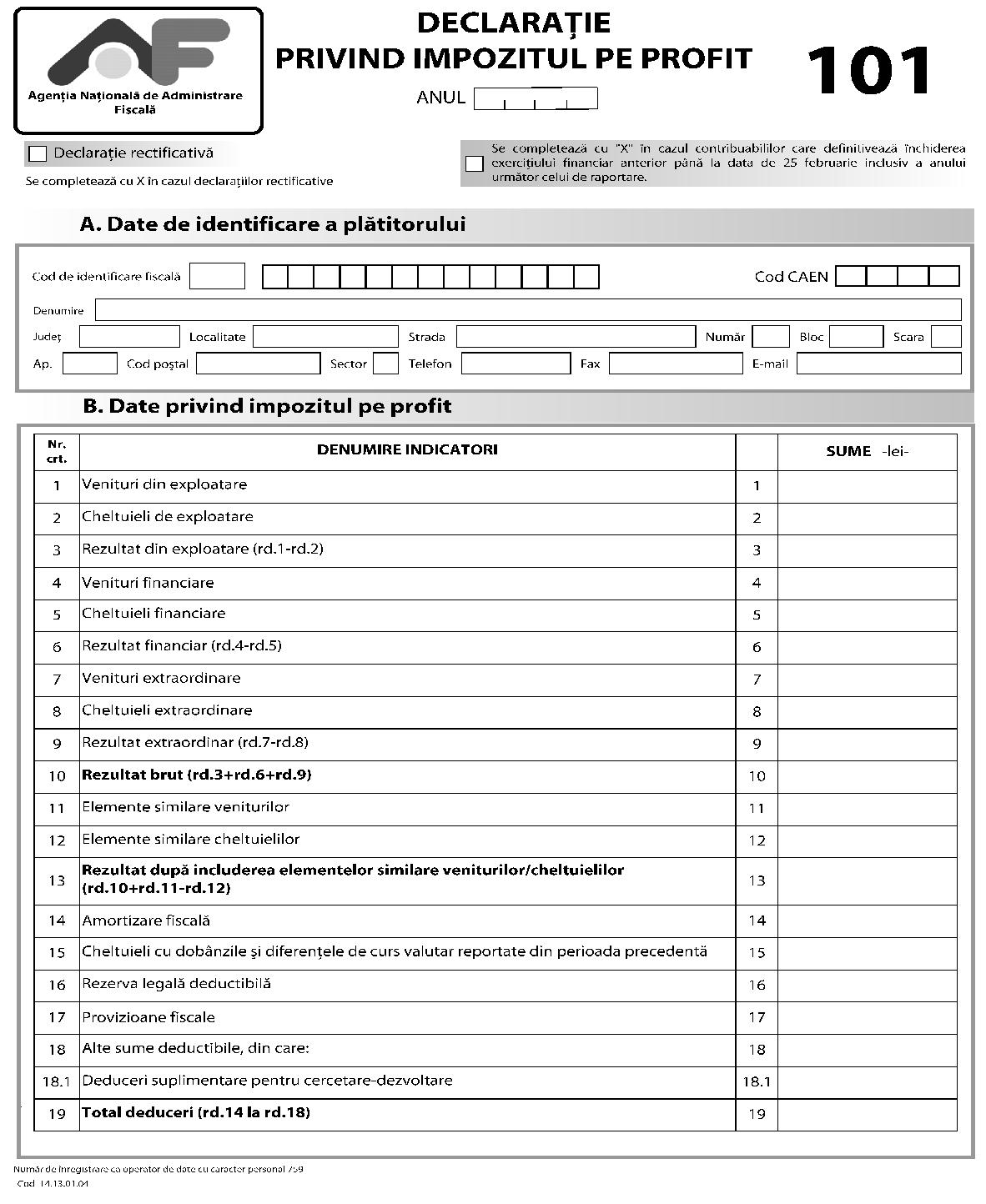

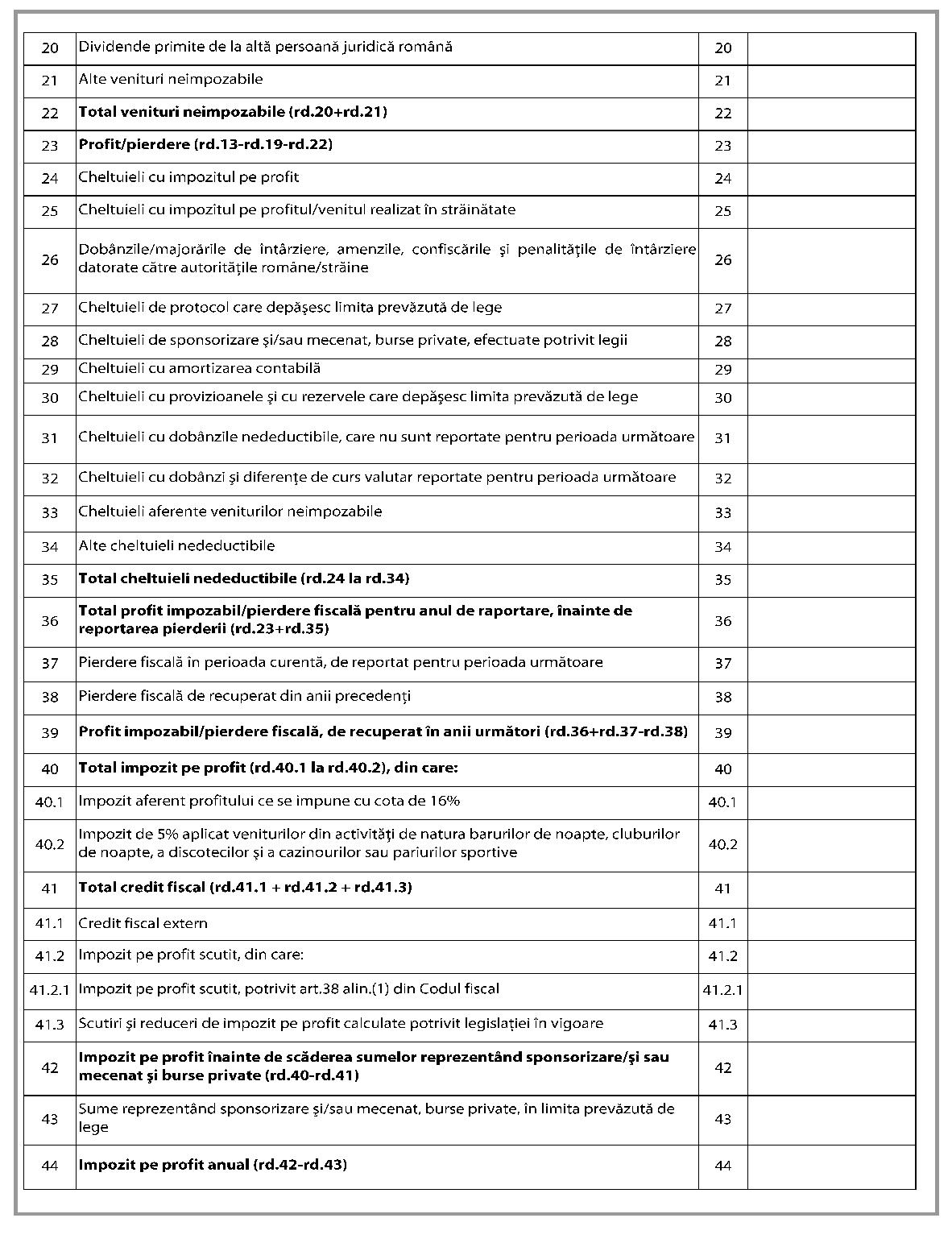

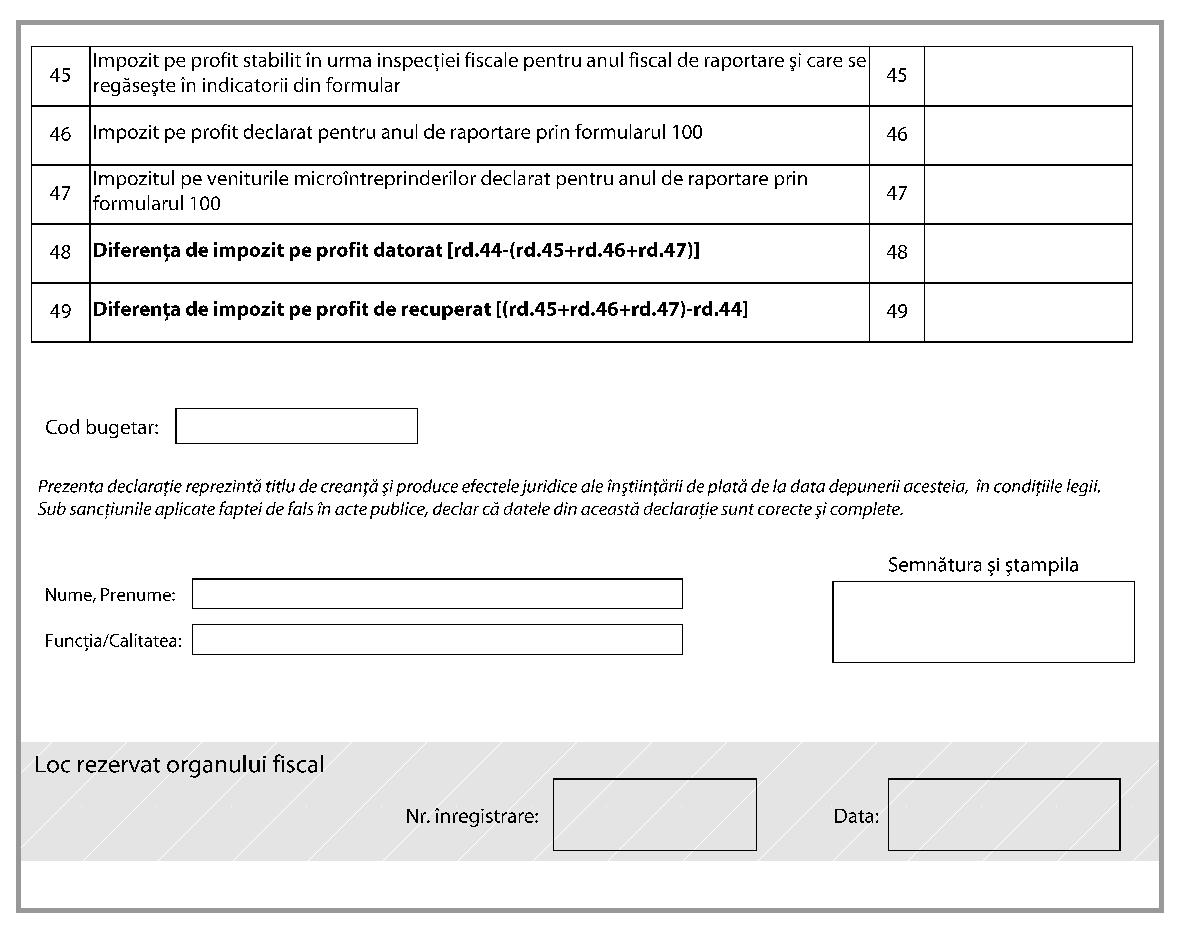

Având în vedere prevederile art. 81 şi ale art. 228 alin. (2) din Ordonanţa Guvernului nr. 92/2003 privind Codul de procedură fiscală, republicată, cu modificările şi completările ulterioare, ale Ordonanţei de urgenţă a Guvernului nr. 77/2011 privind stabilirea unei contribuţii pentru finanţarea unor cheltuieli în domeniul sănătăţii, cu completările ulterioare, precum şi cele referitoare la obligaţiile declarative prevăzute de Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare,în temeiul prevederilor art. 12 alin. (3) din Hotărârea Guvernului nr. 109/2009 privind organizarea şi funcţionarea Agenţiei Naţionale de Administrare Fiscală, cu modificările şi completările ulterioare,preşedintele Agenţiei Naţionale de Administrare Fiscală emite următorul ordin: Articolul IOrdinul preşedintelui Agenţiei Naţionale de Administrare Fiscală nr. 101/2008 privind aprobarea modelului şi conţinutului formularelor utilizate pentru declararea impozitelor, taxelor şi contribuţiilor cu regim de stabilire prin autoimpunere sau reţinere la sursă, publicat în Monitorul Oficial al României, Partea I, nr. 70 din 30 ianuarie 2008, cu modificările şi completările ulterioare, se modifică şi se completează după cum urmează: 1. Anexa nr. 2 „Declaraţie privind impozitul pe profit“, cod 14.13.01.04, se modifică şi se înlocuieşte cu anexa nr. 1. 2. Anexa nr. 8 „Instrucţiuni de completare a formularului 100 «Declaraţie privind obligaţiile de plată la bugetul de stat», cod 14.13.01.99/bs“ se modifică şi se înlocuieşte cu anexa nr. 2. 3. Anexa nr. 9 „Instrucţiuni de completare a formularului 101 «Declaraţie privind impozitul pe profit», cod.14.13.01.04“ se modifică după cum urmează: a)la secţiunea B „Date privind impozitul pe profit“ de la cap. II „Completarea declaraţiei“, textul prevăzut la instrucţiunile de completare de la rândul 37 se modifică şi va avea următorul cuprins:Rândul 37 - se completează cu sumele reprezentând pierderile înregistrate în perioada curentă, de reportat pentru perioada următoare, conform prevederilor art. 32 din Legea nr. 571/2003, cu modificările şi completările ulterioare.“; b)la secţiunea B de la cap. II, textul prevăzut la instrucţiunile de completare de la rândul 38 se modifică şi va avea următorul cuprins:Rândul 38 - se completează cu valoarea pierderilor fiscale de recuperat din perioadele anterioare, atât din activităţile din România, cât şi din surse externe. Nu se includ la acest rând pierderile fiscale din anii anteriori, reglementate de art. 32 din Legea nr. 571/2003, cu modificările şi completările ulterioare, nerecuperabile din profitul impozabil al anului de raportare.“; c)la secţiunea B de la cap. II, textul prevăzut la instrucţiunile de completare de la rândul 41 .1 se modifică şi va avea următorul cuprins:Rândul 41.1 - Impozitul plătit unui stat străin este dedus, dacă se aplică prevederile convenţiei de evitare a dublei impuneri încheiate între România şi statul străin şi dacă persoana juridică română prezintă documentaţia corespunzătoare, conform prevederilor legale, din care să rezulte faptul că impozitul a fost plătit statului străin. Rândul se completează cu valoarea cea mai mică dintre următoarele două valori, pe fiecare stat din care se obţin venituri prin intermediul unui sediu permanent sau venituri supuse impozitului cu reţinere la sursă, venituri impuse atât în România, cât şi în statul străin, respectiv: 1. suma impozitelor plătite direct sau indirect prin reţinere la sursă şi virate de o altă persoană către acel stat străin, pentru profiturile sediilor permanente din acel stat sau pentru alte venituri provenite din acel stat, confirmate de documentele ce atestă plata acestora; 2. suma egală cu impozitul pe profit calculat prin aplicarea cotei prevăzute la art. 17 din Legea nr. 571/2003, cu modificările şi completările ulterioare, la:– profiturile impozabile obţinute de sediile permanente din acel stat străin, profituri calculate în conformitate cu prevederile titlului II din Legea nr. 571/2003, cu modificările şi completările ulterioare;– celelalte venituri obţinute în acel stat străin.“; d)la secţiunea B de la capitolul II, textul prevăzut la instrucţiunile de completare de la rândul 41 .2.1 se modifică şi va avea următorul cuprins:Rândul 41.2.1 - se înscrie suma reprezentând scutirea de la plată a impozitului pe profit realizat din activitatea desfăşurată pe durata de existenţă a zonei defavorizate.“; e)la secţiunea B de la cap. II, textul prevăzut la instrucţiunile de completare de la rândul 41.2.2 se elimină ; f)la secţiunea B de la cap. II, după instrucţiunile de completare de la rândul 43 se introduce textul cu următorul cuprins:Rândul 45 - se înscrie suma reprezentând diferenţa de impozit pe profit stabilită de organele de inspecţie fiscală pentru anul fiscal de raportare şi care se regăseşte în indicatorii din formular. Rândul 46 - se înscriu, pentru anul de raportare, după caz, sumele reprezentând impozit pe profit sau plăţi anticipate în contul impozitului pe profit, declarate trimestrial prin formularul 100. Rândul 47 - se înscrie suma reprezentând impozitul pe veniturile microîntreprinderilor declarat pentru anul de raportare prin formularul 100 de către microîntreprinderile care în cursul anului fiscal devin plătitoare de impozit pe profit, potrivit art. 1126 din Legea nr. 571/2003, cu modificările şi completările ulterioare.“; g)secţiunea C „Date privind definitivarea impozitului pe profit anual“ se elimină.4. Anexa nr. 15 „Nomenclatorul obligaţiilor de plată la bugetul de stat“ se modifică după cum urmează: a)denumirea creanţei fiscale de la poziţia nr. 11 se modifică şi va avea următorul cuprins:Impozit pe veniturile din activităţi desfăşurate în baza contractelor/convenţiilor civile încheiate potrivit Codului civil, precum şi a contractelor de agent“; b)denumirea creanţei fiscale şi temeiul legal prevăzute la poziţia nr. 12 se modifică şi vor avea următorul cuprins:

|

Nr. crt. |

Denumire creanţă fiscală |

Temei legal |

|

„12 |

Impozit pe veniturile din arendă |

art. 62 alin. (25) şi art. 93 din Legea nr. 571/2003, cu modificările şi completările ulterioare“ |

c)după poziţia nr. 62 „Taxa de acces pentru jocurile de noroc“ se introduce o nouă poziţie, poziţia nr. 63 , cu următorul cuprins:

|

Nr. crt. |

Denumire creanţă fiscală |

Temei legal |

|

„63 |

Contribuţie trimestrială datorată pentru medicamentele suportate din Fondul naţional unic de asigurări sociale de sănătate şi din bugetul Ministerului Sănătăţii |

art. 5 alin. (3) din Ordonanţa de urgenţă a Guvernului nr. 77/2011 privind stabilirea unei contribuţii pentru finanţarea unor cheltuieli în domeniul sănătăţii, cu completările ulterioare“ |

Articolul IIAnexele nr. 1 şi 2 fac parte integrantă din prezentul ordin. Articolul III(1) Prevederile prezentului ordin, cu excepţia celor prevăzute la alin. (2), se aplică începând cu declararea obligaţiilor de plată aferente trimestrului IV 2011, în cazul contribuţiei trimestriale datorate pentru medicamentele suportate din Fondul naţional unic de asigurări sociale de sănătate şi din bugetul Ministerului Sănătăţii, datorată în conformitate cu prevederile Ordonanţei de urgenţă a Guvernului nr. 77/2011, cu completările ulterioare, respectiv pentru declararea obligaţiilor de plată aferente anului fiscal 2012.(2) Prevederile de la art. I pct. 1 şi 3 se aplică începând cu declararea obligaţiilor anuale aferente anului fiscal 2011. Articolul IVDirecţia generală proceduri pentru administrarea veniturilor, Direcţia generală de reglementare a colectării creanţelor bugetare, Direcţia generală de tehnologia informaţiei, Direcţia generală de administrare a marilor contribuabili, direcţiile generale ale finanţelor publice judeţene şi a municipiului Bucureşti vor duce la îndeplinire prevederile prezentului ordin. Articolul VPrezentul ordin se publică în Monitorul Oficial al României, Partea I. Preşedintele Agenţiei Naţionale de Administrare Fiscală, Sorin Blejnar ANEXA Nr. 1*)_____*) Anexa nr. 1 este reprodusă în facsimil.(Anexa nr. 2 la Ordinul nr. 101/2008)    ANEXA Nr. 2(Anexa nr. 8 la Ordinul nr. 101/2008) INSTRUCŢIUNI de completare a formularului 100 „Declaraţie privind obligaţiile de plată la bugetul de stat“, cod 14.13.01.99/bs I. Depunerea declaraţiei Declaraţia privind obligaţiile de plată la bugetul de stat se completează şi se depune de către contribuabilii cărora le revin, potrivit legislaţiei în vigoare, obligaţiile declarative şi de plată pentru impozitele, taxele şi contribuţiile cuprinse în Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin. 1. Termenul de depunere a declaraţiei: – până la data de 25 inclusiv a lunii următoare perioadei de raportare, potrivit pct. 1.1 şi 1.2;– la alte termene, astfel cum este prevăzut pentru obligaţiile de plată menţionate la pct. 1.3.1.1. Lunar, pentru obligaţiile de plată reprezentând: a)impozit reţinut la sursă, conform legislaţiei specifice privind impozitul pe venitul persoanelor fizice: impozit pe veniturile din drepturi de proprietate intelectuală, pentru care obligaţia declarării, calculării, reţinerii şi plăţii contribuţiilor sociale nu revine plătitorului de venit, impozit pe veniturile din activitatea de expertiză contabilă şi tehnică, judiciară şi extrajudiciară, impozit pe veniturile din activităţi desfăşurate în baza contractelor/convenţiilor civile încheiate potrivit Codului civil, precum şi a contractelor de agent, pentru care obligaţia declarării, calculării, reţinerii şi plăţii contribuţiilor sociale nu revine plătitorului de venit, impozit pe veniturile din arendă, impozit pe veniturile din dividende distribuite persoanelor fizice, impozit pe veniturile din dobânzi, impozit pe câştigul din operaţiuni de vânzare-cumpărare de valută la termen, pe bază de contract, precum şi din orice alte operaţiuni de acest gen, altele decât cele cu instrumente financiare tranzacţionate pe pieţe autorizate şi supravegheate de Comisia Naţională a Valorilor Mobiliare, impozit pe veniturile din premii şi din jocuri de noroc, impozit pe veniturile din transferul proprietăţilor imobiliare din patrimoniul personal, impozit pe veniturile din activităţi agricole, impozit pe veniturile din alte surse, datorat de persoanele fizice; b)accize, cu excepţia situaţiilor prevăzute la pct. 1.3; c)impozit la ţiţeiul din producţia internă; d)impozit pe dividende distribuite persoanelor juridice; e)impozit pe veniturile obţinute din România de nerezidenţi, persoane fizice/juridice, conform titlului V din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare, sau conform convenţiilor de evitare a dublei impuneri, încheiate de România cu alte state; f)vărsăminte de la persoanele juridice pentru persoanele cu handicap neîncadrate, conform Legii nr. 448/2006 privind protecţia şi promovarea drepturilor persoanelor cu handicap, republicată, cu modificările şi completările ulterioare; g)taxa anuală de autorizare a jocurilor de noroc, regularizată periodic, în funcţie de realizări; taxa de acces pentru jocurile de noroc; h)contribuţii pentru finanţarea unor cheltuieli de sănătate, prevăzute de Legea nr. 95/2006 privind reforma în domeniul sănătăţii, cu modificările şi completările ulterioare.1.2. Trimestrial, pentru obligaţiile de plată reprezentând: a)plăţi anticipate, în contul impozitului pe profit anual, datorate de societăţi comerciale bancare, persoane juridice române, şi de sucursalele din România ale băncilor, persoane juridice străine; b)impozit pe profit datorat de persoane juridice române, altele decât cele prevăzute la lit. a), precum şi de către persoanele juridice cu sediul social în România, înfiinţate potrivit legislaţiei europene*); c)impozit pe profit din asociere datorat de persoane fizice, rezidente şi nerezidente*); d)impozit pe profit datorat de persoane juridice străine, altele decât cele prevăzute la lit. a): impozit pe profit datorat de persoane juridice străine care desfăşoară activitate prin intermediul unui sediu permanent în România, impozit pe profit din asocieri, impozit pe profit datorat de persoane juridice străine care vând/cesionează proprietăţi imobiliare situate în România sau titluri de participare deţinute la o persoană juridică română, conform art. 13 lit. b)-d) din Legea nr. 571/2003, cu modificările şi completările ulterioare*); e)impozit pe veniturile microîntreprinderilor; f)impozit pe veniturile persoanelor fizice, rezidente şi nerezidente, dintr-o asociere cu o persoană juridică microîntreprindere, care nu generează o persoană juridică; g)redevenţe miniere şi petroliere; h)facilităţile fiscale prevăzute la art. 38 alin. (1) din Legea nr. 571/2003, cu modificările şi completările ulterioare.1.3. Alte termene: a)până la data de 25 decembrie inclusiv a anului în curs pentru anul următor, pentru obligaţiile de plată reprezentând taxa pentru activitatea de prospecţiune, explorare şi exploatare a resurselor minerale, cuprinsă la poziţia nr. 25 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin; b)până la termenul de plată prevăzut de lege, pentru următoarele obligaţii de plată: impozit pe veniturile din dobânzi, în cazul împrumuturilor acordate pe baza contractelor civile; impozit pe câştigul din transferul dreptului de proprietate asupra titlurilor de valoare, în cazul societăţilor închise, şi din transferul părţilor sociale; impozit pe veniturile din lichidarea unei persoane juridice; vărsăminte din profitul net al regiilor autonome, societăţilor şi companiilor naţionale; taxe pentru organizarea şi exploatarea jocurilor de noroc; c)până la termenul prevăzut la art. 20652 alin. (4) şi (5) din Legea nr. 571/2003, cu modificările şi completările ulterioare, pentru accizele datorate de operatorii economici, în situaţiile prevăzute la art. 2067 alin. (1) lit. b) şi c), alin. (7), (8) şi (9) din aceeaşi lege; d)până la data de 25 a celei de-a doua luni următoare încheierii trimestrului pentru care se datorează contribuţia, pentru obligaţia de plată reprezentând contribuţia trimestrială datorată pentru medicamentele suportate din Fondul naţional unic de asigurări sociale de sănătate şi din bugetul Ministerului Sănătăţii, datorată de persoanele prevăzute la art. 4 alin. (3) din Ordonanţa de urgenţă a Guvernului nr. 77/2011, cu completările ulterioare.2. Organul fiscal competent Declaraţia privind obligaţiile de plată la bugetul de stat se depune la organul fiscal în a cărui evidenţă fiscală contribuabilul este înregistrat ca plătitor de impozite, taxe şi contribuţii. 3. Modul de depunere Declaraţia privind obligaţiile de plată la bugetul de stat se completează cu ajutorul programului de asistenţă. Formularul se depune la organul fiscal competent, în format PDF, cu fişier XML ataşat, pe suport CD, însoţit de formatul hârtie, semnat şi ştampilat conform legii, sau se transmite prin mijloace electronice de transmitere la distanţă, în conformitate cu prevederile legale în vigoare. II. Completarea declaraţiei 1. Perioada de raportare În rubrica „Luna“ se înscrie cu cifre arabe numărul lunii la care se referă obligaţia sau numărul ultimei luni a perioadei de raportare, după caz (de exemplu: 1 pentru luna ianuarie sau 3 pentru trimestrul I). Anul pentru care se completează declaraţia se înscrie cu cifre arabe cu 4 caractere (de exemplu: 2012). 2. Secţiunea A „Date de identificare a plătitorului“ În caseta „Cod de identificare fiscală“ se completează codul de identificare fiscală atribuit contribuabilului, conform legii, înscriindu-se cifrele cu aliniere la dreapta. În cazul asocierilor pentru care, potrivit legii, există obligaţia înregistrării fiscale se completează codul de înregistrare fiscală atribuit asocierii, conform legii. În cazul asocierilor pentru care, potrivit legii, nu există obligaţia înregistrării fiscale se completează codul de identificare fiscală al persoanei desemnate, care îndeplineşte, potrivit legii, obligaţiile declarative ale asociaţilor. În situaţia în care declaraţia se completează de către împuternicit/reprezentant fiscal, desemnat potrivit legii, se înscriu codul de identificare fiscală atribuit de organul fiscal competent persoanei ale cărei obligaţii sunt îndeplinite, precum şi datele de identificare ale acesteia, iar la rubrica „Funcţia/Calitatea“ din formular se înscrie „Împuternicit“. *) Pentru declararea impozitului pe profit datorat, în cursul anului, formularul se completează pentru trimestrele I-III. În cazul în care contribuabilul este înregistrat în scopuri de taxă pe valoarea adăugată, în prima căsuţă se înscrie prefixul RO. În rubrica „Denumire“ se înscriu, după caz, denumirea sau numele şi prenumele plătitorului de impozit, taxe şi contribuţii. Rubricile privind adresa se completează, după caz, cu datele privind adresa domiciliului fiscal al plătitorului de impozite, taxe şi contribuţii. 3. Secţiunea B „Date privind creanţa fiscală“ Pentru fiecare impozit, taxă şi contribuţie prevăzute în Nomenclatorul obligaţiilor de plată la bugetul de stat, cuprins în anexa nr. 15 la ordin, pentru care există obligaţii declarative în perioada de raportare, se completează în acelaşi formular câte un tabel generat cu ajutorul programului de asistenţă, corespunzător tipului de impozit, taxă sau contribuţie, înscriindu-se sumele reprezentând obligaţiile constituite în perioada de raportare la care se referă declaraţia, în conformitate cu instrucţiunile de mai jos. În situaţia în care în perioada de raportare nu au rezultat sume datorate/de plată/de restituit pentru impozitele, taxele şi contribuţiile cuprinse în vectorul fiscal ataşat contribuabilului, la rubrica „Suma datorată/de plată“ se înscrie cifra 0 (zero). Necompletarea tabelului corespunzător tipului de impozit, taxă ori contribuţie din secţiunea B, respectiv tabelului de la pct. I sau II, după caz, pentru impozitul, taxa ori contribuţia pentru care există obligaţie declarativă potrivit legii echivalează cu nedeclararea obligaţiei respective. Corectarea obligaţiilor declarate eronat în formular se face prin depunerea formularului 710 „Declaraţie rectificativă“, cod 14.13.01.00/r, conform procedurii legale în vigoare. Coloana „Denumire creanţă fiscală“: se înscrie denumirea obligaţiei de plată, conform Nomenclatorului obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, datorată în perioada de raportare. 3.1. Tabelul de la pct. I „Impozite şi taxe care se plătesc în contul unic“ se completează pentru declararea obligaţiilor de plată prevăzute la poziţiile 1-18, 20-24 şi 28-29 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin. Rândul 1 „Suma datorată“ - se înscrie suma reprezentând impozitul datorat/taxa datorată în perioada de raportare, conform legii. Rândul 2 „Suma de plată“ - se înscrie suma de la rândul 1. Rândul 3 „Suma de recuperat“ se completează, pentru poziţiile 3 şi 4 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, după caz, în funcţie de rezultatul definitivării impozitului pe profit anual datorat, din activităţile desfăşurate în asociere de către contribuabilii prevăzuţi la art. 13 lit. c) şi e) din Legea nr. 571/2003, cu modificările şi completările ulterioare. Rândul nu se completează pentru trimestrele I-III. Rândul „Total obligaţii de plată“ - se înscrie suma reprezentând obligaţii de plată la bugetul de stat pentru perioada de raportare, care se plăteşte în contul unic corespunzător, respectiv totalul sumelor declarate, înscrise la rândul 2 „Suma de plată“, pentru fiecare impozit/taxă declarată în perioada de raportare. 3.1.1. Pentru plăţile anticipate în contul impozitului pe profit anual, prevăzute la poziţia nr. 1 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, datorate de contribuabilii prevăzuţi la art. 34 alin. (4) din Legea nr. 571/2003, cu modificările şi completările ulterioare, societăţi comerciale bancare - persoane juridice române şi sucursalele din România ale băncilor - persoane juridice străine, formularul se completează pentru trimestrele I-IV, după cum urmează: Rândul 1 „Suma datorată“ - se înscrie suma reprezentând o pătrime din impozitul pe profit datorat pentru anul precedent, actualizat cu indicele preţurilor de consum, estimat cu ocazia elaborării bugetului iniţial al anului pentru care se efectuează plăţile anticipate, calculată în conformitate cu prevederile art. 34 alin. (8) din Legea nr. 571/2003, cu modificările şi completările ulterioare. Contribuabilii prevăzuţi la art. 34 alin. (4) din Legea nr. 571/2003, cu modificările şi completările ulterioare, nou-înfiinţaţi, înfiinţaţi în cursul anului precedent sau care la sfârşitul anului fiscal precedent înregistrează pierdere fiscală efectuează plăţi anticipate în contul impozitului pe profit la nivelul sumei rezultate din aplicarea cotei de impozit asupra profitului contabil al perioadei pentru care se efectuează plata anticipată. Rândul 2 „Suma de plată“ - se înscrie suma de la rândul 1. 3.1.2. (1) Pentru obligaţiile prevăzute la poziţiile 2-4 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, datorate în conformitate cu prevederile art. 34 alin. (1) din Legea nr. 571/2003, cu modificările şi completările ulterioare, pentru trimestrele I-III, formularul se completează astfel: Rândul 1 „Suma datorată“ - se înscrie suma reprezentând impozitul pe profit datorat pentru perioada de raportare, calculată ca diferenţă între impozitul pe profit stabilit, cumulat de la începutul anului, la sfârşitul perioadei de raportare şi impozitul pe profit stabilit, cumulat de la începutul anului, la sfârşitul perioadei precedente celei de raportare, în situaţia în care cumulat, în perioada de raportare, s-a înregistrat profit impozabil. În situaţia în care în perioada de raportare s-a înregistrat pierdere fiscală sau scăderea profitului impozabil, la rândul 1 din formular se va înscrie cifra 0 (zero). Rândul 2 „Suma de plată“ - se înscrie suma de la rândul 1. (2) Formularul nu se completează şi nu se depune pentru impozitul pe profit de către următorii contribuabili:– organizaţiile nonprofit;– contribuabilii care obţin venituri majoritare din cultura cerealelor şi plantelor tehnice, pomicultură şi viticultură. (3) Declararea impozitului pe profit pentru veniturile obţinute de persoanele juridice străine din proprietăţi imobiliare şi din vânzarea-cesionarea titlurilor de participare deţinute la o persoană juridică română:a)în situaţia în care plătitorul de venit nu este o persoană juridică română sau un sediu permanent din România al unei persoane juridice străine, obligaţia declarării impozitului pe profit revine persoanei juridice străine care realizează veniturile menţionate la art. 30 alin. (1) din Legea nr. 571/2003, cu modificările şi completările ulterioare, respectiv împuternicitului desemnat pentru îndeplinirea acestei obligaţii; b)în situaţia în care plătitorul de venit este o persoană juridică română sau un sediu permanent din România al unei persoane juridice străine, obligaţia declarării impozitului pe profit pentru persoana juridică străină care realizează veniturile menţionate la art. 30 alin. (1) din Legea nr. 571/2003, cu modificările şi completările ulterioare, revine plătitorului de venit. (4) Declararea impozitului pe profit în cazul contribuabililor prevăzuţi la art. 13 lit. c) şi e) din Legea nr. 571/2003, cu modificările şi completările ulterioare, care îşi desfăşoară activitatea în cadrul unei asocieri:a)în cazul asociaţilor persoane fizice, impozitul pe profit datorat la nivelul tuturor asociaţilor persoane fizice se declară la poziţia 3 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin; b)în cazul asociaţilor persoane juridice străine, impozitul pe profit datorat la nivelul tuturor asociaţilor persoane juridice străine se declară la poziţia 4 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin.Rândul 3 „Suma de recuperat“ se completează numai cu ocazia definitivării impozitului pe profit anual datorat, din activităţile desfăşurate în asociere de către contribuabilii prevăzuţi la art. 13 lit. c) şi e) din Legea nr. 571/2003, cu modificările şi completările ulterioare, în funcţie de rezultatul regularizării impozitului anual cu sumele declarate în cursul anului. 3.1.3. Contribuabilii care beneficiază de facilităţi fiscale, în conformitate cu dispoziţiile art. 38 alin. (1) din Legea nr. 571/2003, cu modificările şi completările ulterioare, declară impozitul pe profit scutit la poziţia 29 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin. Sumele se înscriu la rândul 1 „Suma datorată“ din formular, fără completarea rândului 2 „Suma de plată“. 3.1.4. (1) Pentru impozitul pe veniturile microîntreprinderilor, de la poziţia 6 din Nomenclatorul obligaţiilor de plată la bugetul de stat prevăzut în anexa nr. 15 la ordin, formularul se completează după cum urmează: Rândul 1 „Suma datorată“ - se înscrie suma reprezentând impozitul pe veniturile microîntreprinderilor, stabilit pentru perioada de raportare, conform titlului IV1 din Legea nr. 571/2003, cu modificările şi completările ulterioare. Rândul 2 „Suma de plată“ - se înscrie suma de la rândul 1. (2) Microîntreprinderile care realizează în cursul anului venituri mai mari decât plafonul prevăzut de lege sau venituri de natura celor prevăzute la art. 1122 alin. (6) din Legea nr. 571/2003, cu modificările şi completările ulterioare, au obligaţia declarării impozitului pe profit începând cu trimestrul în care s-a depăşit limita prevăzută de lege sau începând cu trimestrul în care au desfăşurat activităţi de natura celor prevăzute la art. 1122 alin. (6) din Legea nr. 571/2003, cu modificările şi completările ulterioare, după caz.În cazul în care se realizează în cursul anului venituri mai mari decât plafonul prevăzut de lege, la rândul 1 „Suma datorată“ se înscrie suma reprezentând diferenţa dintre impozitul pe profit calculat de la începutul anului fiscal până la sfârşitul perioadei de raportare, conform legii, şi impozitul pe veniturile microîntreprinderilor, declarat în cursul anului. Microîntreprinderile care în cursul unui trimestru încep să desfăşoare activităţi de natura celor prevăzute la art. 1122 alin. (6) din Legea nr. 571/2003, cu modificările şi completările ulterioare, la rândul 1 „Suma datorată“ înscriu suma reprezentând impozit pe profit, luând în calcul veniturile şi cheltuielile înregistrate începând cu trimestrul respectiv. 3.1.5. La poziţia 15 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se înscrie numai suma reprezentând impozitul pe câştigul din transferul valorilor mobiliare, în cazul societăţilor închise, şi din transferul părţilor sociale. 3.1.6. În cazul în care autorităţile şi instituţiile publice, persoanele juridice, publice sau private au optat pentru achiziţionarea de produse ori servicii realizate prin propria activitate a persoanelor cu handicap angajate în unităţile protejate autorizate, pe bază de parteneriat, pentru obligaţia prevăzută la poziţia 24 „Vărsăminte de la persoane juridice pentru persoanele cu handicap neîncadrate“ din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, formularul se completează după cum urmează:– în situaţia în care valoarea achiziţiilor este în sumă echivalentă cu suma datorată la bugetul de stat, în condiţiile prevăzute la art. 78 alin. (3) lit. a) din Legea nr. 448/2006, republicată, cu modificările şi completările ulterioare, în luna de raportare nu există obligaţia declarării poziţiei 24 „Vărsăminte de la persoanele juridice pentru persoanele cu handicap neîncadrate“ din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin– în situaţia în care valoarea achiziţiilor este mai mică decât echivalentul sumei datorate la bugetul de stat, în condiţiile prevăzute la art. 78 alin. (3) lit. a) din Legea nr. 448/2006, republicată, cu modificările şi completările ulterioare, în luna de raportare, la poziţia 24 „Vărsăminte de la persoanele juridice pentru persoanele cu handicap neîncadrate“ din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se declară diferenţa dintre echivalentul sumei datorate bugetului de stat şi valoarea produselor şi serviciilor achiziţionate;– în situaţia în care valoarea achiziţiilor este mai mare decât echivalentul sumei datorate la bugetul de stat, în condiţiile prevăzute la art. 78 alin. (3) lit. a) din Legea nr. 448/2006, republicată, cu modificările şi completările ulterioare, poziţia 24 „Vărsăminte de la persoanele juridice pentru persoanele cu handicap neîncadrate“ din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, nu se declară în luna de raportare, iar diferenţa de sume se reportează în lunile următoare prin diminuarea obligaţiei de plată.3.2. Tabelul de la pct. II „Impozite, taxe şi alte obligaţii care nu se plătesc în contul unic“ se completează pentru declararea obligaţiilor de plată prevăzute la poziţiile 19, 25-27 şi 30-63 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin. Rândul „Total obligaţii de plată“ - se înscrie suma reprezentând totalul obligaţiilor de plată pentru perioada de raportare, reprezentând obligaţii care nu se plătesc în contul unic, respectiv totalul sumelor declarate, înscrise la rândul 3 „Suma de plată“. 3.2.1. Obligaţiile prevăzute la poziţiile 30-54 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se declară de către operatorii economici, plătitori de accize, potrivit titlului VII din Legea nr. 571/2003, cu modificările şi completările ulterioare, şi prevederilor Normelor metodologice de aplicare a Legii nr. 571/2003 privind Codul fiscal, aprobate prin Hotărârea Guvernului nr. 44/2004, cu modificările şi completările ulterioare, după cum urmează: Rândul 1 „Suma datorată“ - se completează cu suma datorată în perioada de raportare. Operatorii economici importatori de produse accizabile nu vor cuprinde în declaraţie accizele aferente produselor provenite din import, care se declară în declaraţia vamală. Rândul 2 „Suma deductibilă“ - se completează, dacă este cazul, înscriindu-se, după caz: a)contribuţiile prevăzute la art. 363 alin. (1) lit. a) şi b) din Legea nr. 95/2006, cu modificările şi completările ulterioare, datorate Ministerului Sănătăţii, cuprinse în accizele datorate în perioada de raportare, înscrise la rândul 1; b)suma rezultată din aplicarea cotei procentuale asupra accizelor datorate bugetului de stat pentru ţigarete, ţigări şi băuturi alcoolice, potrivit art. 70 alin. (1) lit. c) din Legea educaţiei fizice şi sportului nr. 69/2000, cu modificările şi completările ulterioare; c)contravaloarea marcajelor aferente produselor accizabile supuse marcării, exclusiv TVA, pentru care se calculează acciza datorată în perioada de raportare, potrivit prevederilor titlului VII din Legea nr. 571/2003, cu modificările şi completările ulterioare, şi Normelor metodologice de aplicare a Legii nr. 571/2003 privind Codul fiscal, aprobate prin Hotărârea Guvernului nr. 44/2004, cu modificările şi completările ulterioare.Rândul 3 „Suma de plată“ - se înscrie suma reprezentând diferenţa dintre suma datorată şi suma deductibilă, respectiv dintre suma înscrisă la rândul 1 şi suma înscrisă la rândul 2. Rândul 4 „Suma de restituit“ - se înscrie suma reprezentând acciza de restituit, potrivit legii, rezultată în perioada de raportare. 3.2.2. Obligaţia prevăzută la poziţia 55 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se declară de către operatorii economici, organizatori de jocuri de noroc, care, potrivit Ordonanţei de urgenţă a Guvernului nr. 77/2009 privind organizarea şi exploatarea jocurilor de noroc, aprobată cu modificări şi completări prin Legea nr. 246/2010, cu modificările şi completările ulterioare, au obligaţia recalculării taxei anuale de autorizare, în funcţie de încasările efective, după cum urmează: Taxa anuală de autorizare a jocurilor de noroc, regularizată periodic, în funcţie de realizări, datorată pentru perioada de raportare, prevăzută la poziţia 55 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se completează de către operatorii economici, în situaţia în care în cursul anului de autorizare încasările efective depăşesc încasările estimate prin documentaţia prezentată la data autorizării, conform Ordonanţei de urgenţă a Guvernului nr. 77/2009, aprobată cu modificări şi completări prin Legea nr. 246/2010, cu modificările şi completările ulterioare. Rândul 1 „Suma datorată“ - se completează cu suma datorată în perioada de raportare, reprezentând taxa de autorizare stabilită în funcţie de încasările efective, în conformitate cu art. 14 alin. (2) lit. b) subpct. (iii) din Ordonanţa de urgenţă a Guvernului nr. 77/2009, aprobată cu modificări şi completări prin Legea nr. 246/2010, cu modificările şi completările ulterioare. Rândul 2 „Suma datorată anterior“ - se completează cu suma reprezentând taxa de autorizare datorată de la începutul perioadei de autorizare până la finele lunii precedente celei pentru care se face regularizarea. Rândul 3 „Suma de plată“ - se înscrie suma reprezentând diferenţa dintre suma datorată şi suma datorată anterior, respectiv dintre suma înscrisă la rândul 1 şi suma înscrisă la rândul 2. Obligaţiile prevăzute la poziţiile 61 şi 62 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se declară de către operatorii economici organizatori de jocuri de noroc, potrivit Ordonanţei de urgenţă a Guvernului nr. 77/2009, aprobată cu modificări şi completări prin Legea nr. 246/2010, cu modificările şi completările ulterioare, şi potrivit Hotărârii Guvernului nr. 870/2009 pentru aprobarea Normelor metodologice de aplicare a Ordonanţei de urgenţă a Guvernului nr. 77/2009 privind organizarea şi exploatarea jocurilor de noroc, cu modificările şi completările ulterioare. Pentru obligaţiile prevăzute la poziţiile 61 şi 62 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, completarea declaraţiei se face astfel: Rândul 1 „Suma datorată“ - se înscrie suma reprezentând taxele pentru organizarea şi exploatarea jocurilor de noroc, respectiv taxa de acces pentru jocurile de noroc, datorate în perioada de raportare. Rândul 3 „Suma de plată“ - se preia suma înscrisă la rândul 1 „Suma datorată“. 3.2.3. Obligaţiile prevăzute la poziţiile 19, 25-27 şi 56-60 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se declară după cum urmează: Rândul 1 „Suma datorată“ - se completează cu suma datorată în perioada de raportare. Rândul 3 „Suma de plată“ - se înscrie suma de la rândul 1. Impozitul pe veniturile din transferul proprietăţilor imobiliare din patrimoniul personal, prevăzut la poziţia 19 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se stabileşte de notarii publici, în conformitate cu dispoziţiile art. 771 alin. (1) şi (3) din Legea nr. 571/2003, cu modificările şi completările ulterioare, şi ale Ordinului ministrului economiei şi finanţelor şi al ministrului justiţiei nr. 1.706/1.889/C/2008 privind aprobarea procedurilor de stabilire, plată şi rectificare a impozitului pe veniturile din transferul proprietăţilor imobiliare din patrimoniul personal şi a modelului şi conţinutului unor formulare prevăzute la titlul III din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare, cu modificările ulterioare. 3.2.4. Obligaţia prevăzută la poziţia 63 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se declară de către plătitorii de contribuţii, prevăzuţi la art. 4 alin. (3) din Ordonanţa de urgenţă a Guvernului nr. 77/2011, cu completările ulterioare, după cum urmează: Rândul 1 „Suma datorată“ - se înscrie suma reprezentând contribuţia trimestrială datorată potrivit art. 5 alin. (3) din Ordonanţa de urgenţă a Guvernului nr. 77/2011, cu completările ulterioare. În funcţie de rezultatul regularizărilor efectuate potrivit art. 6 alin. (4) din Ordonanţa de urgenţă a Guvernului nr. 77/2011, cu completările ulterioare, diferenţele rezultate, aferente perioadei de raportare anterioare, se înscriu, după caz, la rândul 1 „Suma datorată“, majorând obligaţia datorată în perioada de raportare curentă, sau la rândul 2 „Suma deductibilă“. Rândul 3 „Suma de plată“ - se înscrie, după caz, suma de la rândul 1 sau diferenţa dintre suma înscrisă la rândul 1 şi suma înscrisă la rândul 2, în funcţie de rezultatul regularizării. Rândul 4 „Suma de restituit“ - se completează, dacă este cazul, în funcţie de rezultatul regularizării, înscriindu-se diferenţa dintre suma înscrisă la rândul 2 şi suma înscrisă la rândul 1. ANEXA Nr. 2(Anexa nr. 8 la Ordinul nr. 101/2008) INSTRUCŢIUNI de completare a formularului 100 „Declaraţie privind obligaţiile de plată la bugetul de stat“, cod 14.13.01.99/bs I. Depunerea declaraţiei Declaraţia privind obligaţiile de plată la bugetul de stat se completează şi se depune de către contribuabilii cărora le revin, potrivit legislaţiei în vigoare, obligaţiile declarative şi de plată pentru impozitele, taxele şi contribuţiile cuprinse în Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin. 1. Termenul de depunere a declaraţiei: – până la data de 25 inclusiv a lunii următoare perioadei de raportare, potrivit pct. 1.1 şi 1.2;– la alte termene, astfel cum este prevăzut pentru obligaţiile de plată menţionate la pct. 1.3.1.1. Lunar, pentru obligaţiile de plată reprezentând: a)impozit reţinut la sursă, conform legislaţiei specifice privind impozitul pe venitul persoanelor fizice: impozit pe veniturile din drepturi de proprietate intelectuală, pentru care obligaţia declarării, calculării, reţinerii şi plăţii contribuţiilor sociale nu revine plătitorului de venit, impozit pe veniturile din activitatea de expertiză contabilă şi tehnică, judiciară şi extrajudiciară, impozit pe veniturile din activităţi desfăşurate în baza contractelor/convenţiilor civile încheiate potrivit Codului civil, precum şi a contractelor de agent, pentru care obligaţia declarării, calculării, reţinerii şi plăţii contribuţiilor sociale nu revine plătitorului de venit, impozit pe veniturile din arendă, impozit pe veniturile din dividende distribuite persoanelor fizice, impozit pe veniturile din dobânzi, impozit pe câştigul din operaţiuni de vânzare-cumpărare de valută la termen, pe bază de contract, precum şi din orice alte operaţiuni de acest gen, altele decât cele cu instrumente financiare tranzacţionate pe pieţe autorizate şi supravegheate de Comisia Naţională a Valorilor Mobiliare, impozit pe veniturile din premii şi din jocuri de noroc, impozit pe veniturile din transferul proprietăţilor imobiliare din patrimoniul personal, impozit pe veniturile din activităţi agricole, impozit pe veniturile din alte surse, datorat de persoanele fizice; b)accize, cu excepţia situaţiilor prevăzute la pct. 1.3; c)impozit la ţiţeiul din producţia internă; d)impozit pe dividende distribuite persoanelor juridice; e)impozit pe veniturile obţinute din România de nerezidenţi, persoane fizice/juridice, conform titlului V din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare, sau conform convenţiilor de evitare a dublei impuneri, încheiate de România cu alte state; f)vărsăminte de la persoanele juridice pentru persoanele cu handicap neîncadrate, conform Legii nr. 448/2006 privind protecţia şi promovarea drepturilor persoanelor cu handicap, republicată, cu modificările şi completările ulterioare; g)taxa anuală de autorizare a jocurilor de noroc, regularizată periodic, în funcţie de realizări; taxa de acces pentru jocurile de noroc; h)contribuţii pentru finanţarea unor cheltuieli de sănătate, prevăzute de Legea nr. 95/2006 privind reforma în domeniul sănătăţii, cu modificările şi completările ulterioare.1.2. Trimestrial, pentru obligaţiile de plată reprezentând: a)plăţi anticipate, în contul impozitului pe profit anual, datorate de societăţi comerciale bancare, persoane juridice române, şi de sucursalele din România ale băncilor, persoane juridice străine; b)impozit pe profit datorat de persoane juridice române, altele decât cele prevăzute la lit. a), precum şi de către persoanele juridice cu sediul social în România, înfiinţate potrivit legislaţiei europene*); c)impozit pe profit din asociere datorat de persoane fizice, rezidente şi nerezidente*); d)impozit pe profit datorat de persoane juridice străine, altele decât cele prevăzute la lit. a): impozit pe profit datorat de persoane juridice străine care desfăşoară activitate prin intermediul unui sediu permanent în România, impozit pe profit din asocieri, impozit pe profit datorat de persoane juridice străine care vând/cesionează proprietăţi imobiliare situate în România sau titluri de participare deţinute la o persoană juridică română, conform art. 13 lit. b)-d) din Legea nr. 571/2003, cu modificările şi completările ulterioare*); e)impozit pe veniturile microîntreprinderilor; f)impozit pe veniturile persoanelor fizice, rezidente şi nerezidente, dintr-o asociere cu o persoană juridică microîntreprindere, care nu generează o persoană juridică; g)redevenţe miniere şi petroliere; h)facilităţile fiscale prevăzute la art. 38 alin. (1) din Legea nr. 571/2003, cu modificările şi completările ulterioare.1.3. Alte termene: a)până la data de 25 decembrie inclusiv a anului în curs pentru anul următor, pentru obligaţiile de plată reprezentând taxa pentru activitatea de prospecţiune, explorare şi exploatare a resurselor minerale, cuprinsă la poziţia nr. 25 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin; b)până la termenul de plată prevăzut de lege, pentru următoarele obligaţii de plată: impozit pe veniturile din dobânzi, în cazul împrumuturilor acordate pe baza contractelor civile; impozit pe câştigul din transferul dreptului de proprietate asupra titlurilor de valoare, în cazul societăţilor închise, şi din transferul părţilor sociale; impozit pe veniturile din lichidarea unei persoane juridice; vărsăminte din profitul net al regiilor autonome, societăţilor şi companiilor naţionale; taxe pentru organizarea şi exploatarea jocurilor de noroc; c)până la termenul prevăzut la art. 20652 alin. (4) şi (5) din Legea nr. 571/2003, cu modificările şi completările ulterioare, pentru accizele datorate de operatorii economici, în situaţiile prevăzute la art. 2067 alin. (1) lit. b) şi c), alin. (7), (8) şi (9) din aceeaşi lege; d)până la data de 25 a celei de-a doua luni următoare încheierii trimestrului pentru care se datorează contribuţia, pentru obligaţia de plată reprezentând contribuţia trimestrială datorată pentru medicamentele suportate din Fondul naţional unic de asigurări sociale de sănătate şi din bugetul Ministerului Sănătăţii, datorată de persoanele prevăzute la art. 4 alin. (3) din Ordonanţa de urgenţă a Guvernului nr. 77/2011, cu completările ulterioare.2. Organul fiscal competent Declaraţia privind obligaţiile de plată la bugetul de stat se depune la organul fiscal în a cărui evidenţă fiscală contribuabilul este înregistrat ca plătitor de impozite, taxe şi contribuţii. 3. Modul de depunere Declaraţia privind obligaţiile de plată la bugetul de stat se completează cu ajutorul programului de asistenţă. Formularul se depune la organul fiscal competent, în format PDF, cu fişier XML ataşat, pe suport CD, însoţit de formatul hârtie, semnat şi ştampilat conform legii, sau se transmite prin mijloace electronice de transmitere la distanţă, în conformitate cu prevederile legale în vigoare. II. Completarea declaraţiei 1. Perioada de raportare În rubrica „Luna“ se înscrie cu cifre arabe numărul lunii la care se referă obligaţia sau numărul ultimei luni a perioadei de raportare, după caz (de exemplu: 1 pentru luna ianuarie sau 3 pentru trimestrul I). Anul pentru care se completează declaraţia se înscrie cu cifre arabe cu 4 caractere (de exemplu: 2012). 2. Secţiunea A „Date de identificare a plătitorului“ În caseta „Cod de identificare fiscală“ se completează codul de identificare fiscală atribuit contribuabilului, conform legii, înscriindu-se cifrele cu aliniere la dreapta. În cazul asocierilor pentru care, potrivit legii, există obligaţia înregistrării fiscale se completează codul de înregistrare fiscală atribuit asocierii, conform legii. În cazul asocierilor pentru care, potrivit legii, nu există obligaţia înregistrării fiscale se completează codul de identificare fiscală al persoanei desemnate, care îndeplineşte, potrivit legii, obligaţiile declarative ale asociaţilor. În situaţia în care declaraţia se completează de către împuternicit/reprezentant fiscal, desemnat potrivit legii, se înscriu codul de identificare fiscală atribuit de organul fiscal competent persoanei ale cărei obligaţii sunt îndeplinite, precum şi datele de identificare ale acesteia, iar la rubrica „Funcţia/Calitatea“ din formular se înscrie „Împuternicit“. *) Pentru declararea impozitului pe profit datorat, în cursul anului, formularul se completează pentru trimestrele I-III. În cazul în care contribuabilul este înregistrat în scopuri de taxă pe valoarea adăugată, în prima căsuţă se înscrie prefixul RO. În rubrica „Denumire“ se înscriu, după caz, denumirea sau numele şi prenumele plătitorului de impozit, taxe şi contribuţii. Rubricile privind adresa se completează, după caz, cu datele privind adresa domiciliului fiscal al plătitorului de impozite, taxe şi contribuţii. 3. Secţiunea B „Date privind creanţa fiscală“ Pentru fiecare impozit, taxă şi contribuţie prevăzute în Nomenclatorul obligaţiilor de plată la bugetul de stat, cuprins în anexa nr. 15 la ordin, pentru care există obligaţii declarative în perioada de raportare, se completează în acelaşi formular câte un tabel generat cu ajutorul programului de asistenţă, corespunzător tipului de impozit, taxă sau contribuţie, înscriindu-se sumele reprezentând obligaţiile constituite în perioada de raportare la care se referă declaraţia, în conformitate cu instrucţiunile de mai jos. În situaţia în care în perioada de raportare nu au rezultat sume datorate/de plată/de restituit pentru impozitele, taxele şi contribuţiile cuprinse în vectorul fiscal ataşat contribuabilului, la rubrica „Suma datorată/de plată“ se înscrie cifra 0 (zero). Necompletarea tabelului corespunzător tipului de impozit, taxă ori contribuţie din secţiunea B, respectiv tabelului de la pct. I sau II, după caz, pentru impozitul, taxa ori contribuţia pentru care există obligaţie declarativă potrivit legii echivalează cu nedeclararea obligaţiei respective. Corectarea obligaţiilor declarate eronat în formular se face prin depunerea formularului 710 „Declaraţie rectificativă“, cod 14.13.01.00/r, conform procedurii legale în vigoare. Coloana „Denumire creanţă fiscală“: se înscrie denumirea obligaţiei de plată, conform Nomenclatorului obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, datorată în perioada de raportare. 3.1. Tabelul de la pct. I „Impozite şi taxe care se plătesc în contul unic“ se completează pentru declararea obligaţiilor de plată prevăzute la poziţiile 1-18, 20-24 şi 28-29 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin. Rândul 1 „Suma datorată“ - se înscrie suma reprezentând impozitul datorat/taxa datorată în perioada de raportare, conform legii. Rândul 2 „Suma de plată“ - se înscrie suma de la rândul 1. Rândul 3 „Suma de recuperat“ se completează, pentru poziţiile 3 şi 4 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, după caz, în funcţie de rezultatul definitivării impozitului pe profit anual datorat, din activităţile desfăşurate în asociere de către contribuabilii prevăzuţi la art. 13 lit. c) şi e) din Legea nr. 571/2003, cu modificările şi completările ulterioare. Rândul nu se completează pentru trimestrele I-III. Rândul „Total obligaţii de plată“ - se înscrie suma reprezentând obligaţii de plată la bugetul de stat pentru perioada de raportare, care se plăteşte în contul unic corespunzător, respectiv totalul sumelor declarate, înscrise la rândul 2 „Suma de plată“, pentru fiecare impozit/taxă declarată în perioada de raportare. 3.1.1. Pentru plăţile anticipate în contul impozitului pe profit anual, prevăzute la poziţia nr. 1 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, datorate de contribuabilii prevăzuţi la art. 34 alin. (4) din Legea nr. 571/2003, cu modificările şi completările ulterioare, societăţi comerciale bancare - persoane juridice române şi sucursalele din România ale băncilor - persoane juridice străine, formularul se completează pentru trimestrele I-IV, după cum urmează: Rândul 1 „Suma datorată“ - se înscrie suma reprezentând o pătrime din impozitul pe profit datorat pentru anul precedent, actualizat cu indicele preţurilor de consum, estimat cu ocazia elaborării bugetului iniţial al anului pentru care se efectuează plăţile anticipate, calculată în conformitate cu prevederile art. 34 alin. (8) din Legea nr. 571/2003, cu modificările şi completările ulterioare. Contribuabilii prevăzuţi la art. 34 alin. (4) din Legea nr. 571/2003, cu modificările şi completările ulterioare, nou-înfiinţaţi, înfiinţaţi în cursul anului precedent sau care la sfârşitul anului fiscal precedent înregistrează pierdere fiscală efectuează plăţi anticipate în contul impozitului pe profit la nivelul sumei rezultate din aplicarea cotei de impozit asupra profitului contabil al perioadei pentru care se efectuează plata anticipată. Rândul 2 „Suma de plată“ - se înscrie suma de la rândul 1. 3.1.2. (1) Pentru obligaţiile prevăzute la poziţiile 2-4 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, datorate în conformitate cu prevederile art. 34 alin. (1) din Legea nr. 571/2003, cu modificările şi completările ulterioare, pentru trimestrele I-III, formularul se completează astfel: Rândul 1 „Suma datorată“ - se înscrie suma reprezentând impozitul pe profit datorat pentru perioada de raportare, calculată ca diferenţă între impozitul pe profit stabilit, cumulat de la începutul anului, la sfârşitul perioadei de raportare şi impozitul pe profit stabilit, cumulat de la începutul anului, la sfârşitul perioadei precedente celei de raportare, în situaţia în care cumulat, în perioada de raportare, s-a înregistrat profit impozabil. În situaţia în care în perioada de raportare s-a înregistrat pierdere fiscală sau scăderea profitului impozabil, la rândul 1 din formular se va înscrie cifra 0 (zero). Rândul 2 „Suma de plată“ - se înscrie suma de la rândul 1. (2) Formularul nu se completează şi nu se depune pentru impozitul pe profit de către următorii contribuabili:– organizaţiile nonprofit;– contribuabilii care obţin venituri majoritare din cultura cerealelor şi plantelor tehnice, pomicultură şi viticultură. (3) Declararea impozitului pe profit pentru veniturile obţinute de persoanele juridice străine din proprietăţi imobiliare şi din vânzarea-cesionarea titlurilor de participare deţinute la o persoană juridică română:a)în situaţia în care plătitorul de venit nu este o persoană juridică română sau un sediu permanent din România al unei persoane juridice străine, obligaţia declarării impozitului pe profit revine persoanei juridice străine care realizează veniturile menţionate la art. 30 alin. (1) din Legea nr. 571/2003, cu modificările şi completările ulterioare, respectiv împuternicitului desemnat pentru îndeplinirea acestei obligaţii; b)în situaţia în care plătitorul de venit este o persoană juridică română sau un sediu permanent din România al unei persoane juridice străine, obligaţia declarării impozitului pe profit pentru persoana juridică străină care realizează veniturile menţionate la art. 30 alin. (1) din Legea nr. 571/2003, cu modificările şi completările ulterioare, revine plătitorului de venit. (4) Declararea impozitului pe profit în cazul contribuabililor prevăzuţi la art. 13 lit. c) şi e) din Legea nr. 571/2003, cu modificările şi completările ulterioare, care îşi desfăşoară activitatea în cadrul unei asocieri:a)în cazul asociaţilor persoane fizice, impozitul pe profit datorat la nivelul tuturor asociaţilor persoane fizice se declară la poziţia 3 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin; b)în cazul asociaţilor persoane juridice străine, impozitul pe profit datorat la nivelul tuturor asociaţilor persoane juridice străine se declară la poziţia 4 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin.Rândul 3 „Suma de recuperat“ se completează numai cu ocazia definitivării impozitului pe profit anual datorat, din activităţile desfăşurate în asociere de către contribuabilii prevăzuţi la art. 13 lit. c) şi e) din Legea nr. 571/2003, cu modificările şi completările ulterioare, în funcţie de rezultatul regularizării impozitului anual cu sumele declarate în cursul anului. 3.1.3. Contribuabilii care beneficiază de facilităţi fiscale, în conformitate cu dispoziţiile art. 38 alin. (1) din Legea nr. 571/2003, cu modificările şi completările ulterioare, declară impozitul pe profit scutit la poziţia 29 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin. Sumele se înscriu la rândul 1 „Suma datorată“ din formular, fără completarea rândului 2 „Suma de plată“. 3.1.4. (1) Pentru impozitul pe veniturile microîntreprinderilor, de la poziţia 6 din Nomenclatorul obligaţiilor de plată la bugetul de stat prevăzut în anexa nr. 15 la ordin, formularul se completează după cum urmează: Rândul 1 „Suma datorată“ - se înscrie suma reprezentând impozitul pe veniturile microîntreprinderilor, stabilit pentru perioada de raportare, conform titlului IV1 din Legea nr. 571/2003, cu modificările şi completările ulterioare. Rândul 2 „Suma de plată“ - se înscrie suma de la rândul 1. (2) Microîntreprinderile care realizează în cursul anului venituri mai mari decât plafonul prevăzut de lege sau venituri de natura celor prevăzute la art. 1122 alin. (6) din Legea nr. 571/2003, cu modificările şi completările ulterioare, au obligaţia declarării impozitului pe profit începând cu trimestrul în care s-a depăşit limita prevăzută de lege sau începând cu trimestrul în care au desfăşurat activităţi de natura celor prevăzute la art. 1122 alin. (6) din Legea nr. 571/2003, cu modificările şi completările ulterioare, după caz.În cazul în care se realizează în cursul anului venituri mai mari decât plafonul prevăzut de lege, la rândul 1 „Suma datorată“ se înscrie suma reprezentând diferenţa dintre impozitul pe profit calculat de la începutul anului fiscal până la sfârşitul perioadei de raportare, conform legii, şi impozitul pe veniturile microîntreprinderilor, declarat în cursul anului. Microîntreprinderile care în cursul unui trimestru încep să desfăşoare activităţi de natura celor prevăzute la art. 1122 alin. (6) din Legea nr. 571/2003, cu modificările şi completările ulterioare, la rândul 1 „Suma datorată“ înscriu suma reprezentând impozit pe profit, luând în calcul veniturile şi cheltuielile înregistrate începând cu trimestrul respectiv. 3.1.5. La poziţia 15 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se înscrie numai suma reprezentând impozitul pe câştigul din transferul valorilor mobiliare, în cazul societăţilor închise, şi din transferul părţilor sociale. 3.1.6. În cazul în care autorităţile şi instituţiile publice, persoanele juridice, publice sau private au optat pentru achiziţionarea de produse ori servicii realizate prin propria activitate a persoanelor cu handicap angajate în unităţile protejate autorizate, pe bază de parteneriat, pentru obligaţia prevăzută la poziţia 24 „Vărsăminte de la persoane juridice pentru persoanele cu handicap neîncadrate“ din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, formularul se completează după cum urmează:– în situaţia în care valoarea achiziţiilor este în sumă echivalentă cu suma datorată la bugetul de stat, în condiţiile prevăzute la art. 78 alin. (3) lit. a) din Legea nr. 448/2006, republicată, cu modificările şi completările ulterioare, în luna de raportare nu există obligaţia declarării poziţiei 24 „Vărsăminte de la persoanele juridice pentru persoanele cu handicap neîncadrate“ din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin– în situaţia în care valoarea achiziţiilor este mai mică decât echivalentul sumei datorate la bugetul de stat, în condiţiile prevăzute la art. 78 alin. (3) lit. a) din Legea nr. 448/2006, republicată, cu modificările şi completările ulterioare, în luna de raportare, la poziţia 24 „Vărsăminte de la persoanele juridice pentru persoanele cu handicap neîncadrate“ din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se declară diferenţa dintre echivalentul sumei datorate bugetului de stat şi valoarea produselor şi serviciilor achiziţionate;– în situaţia în care valoarea achiziţiilor este mai mare decât echivalentul sumei datorate la bugetul de stat, în condiţiile prevăzute la art. 78 alin. (3) lit. a) din Legea nr. 448/2006, republicată, cu modificările şi completările ulterioare, poziţia 24 „Vărsăminte de la persoanele juridice pentru persoanele cu handicap neîncadrate“ din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, nu se declară în luna de raportare, iar diferenţa de sume se reportează în lunile următoare prin diminuarea obligaţiei de plată.3.2. Tabelul de la pct. II „Impozite, taxe şi alte obligaţii care nu se plătesc în contul unic“ se completează pentru declararea obligaţiilor de plată prevăzute la poziţiile 19, 25-27 şi 30-63 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin. Rândul „Total obligaţii de plată“ - se înscrie suma reprezentând totalul obligaţiilor de plată pentru perioada de raportare, reprezentând obligaţii care nu se plătesc în contul unic, respectiv totalul sumelor declarate, înscrise la rândul 3 „Suma de plată“. 3.2.1. Obligaţiile prevăzute la poziţiile 30-54 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se declară de către operatorii economici, plătitori de accize, potrivit titlului VII din Legea nr. 571/2003, cu modificările şi completările ulterioare, şi prevederilor Normelor metodologice de aplicare a Legii nr. 571/2003 privind Codul fiscal, aprobate prin Hotărârea Guvernului nr. 44/2004, cu modificările şi completările ulterioare, după cum urmează: Rândul 1 „Suma datorată“ - se completează cu suma datorată în perioada de raportare. Operatorii economici importatori de produse accizabile nu vor cuprinde în declaraţie accizele aferente produselor provenite din import, care se declară în declaraţia vamală. Rândul 2 „Suma deductibilă“ - se completează, dacă este cazul, înscriindu-se, după caz: a)contribuţiile prevăzute la art. 363 alin. (1) lit. a) şi b) din Legea nr. 95/2006, cu modificările şi completările ulterioare, datorate Ministerului Sănătăţii, cuprinse în accizele datorate în perioada de raportare, înscrise la rândul 1; b)suma rezultată din aplicarea cotei procentuale asupra accizelor datorate bugetului de stat pentru ţigarete, ţigări şi băuturi alcoolice, potrivit art. 70 alin. (1) lit. c) din Legea educaţiei fizice şi sportului nr. 69/2000, cu modificările şi completările ulterioare; c)contravaloarea marcajelor aferente produselor accizabile supuse marcării, exclusiv TVA, pentru care se calculează acciza datorată în perioada de raportare, potrivit prevederilor titlului VII din Legea nr. 571/2003, cu modificările şi completările ulterioare, şi Normelor metodologice de aplicare a Legii nr. 571/2003 privind Codul fiscal, aprobate prin Hotărârea Guvernului nr. 44/2004, cu modificările şi completările ulterioare.Rândul 3 „Suma de plată“ - se înscrie suma reprezentând diferenţa dintre suma datorată şi suma deductibilă, respectiv dintre suma înscrisă la rândul 1 şi suma înscrisă la rândul 2. Rândul 4 „Suma de restituit“ - se înscrie suma reprezentând acciza de restituit, potrivit legii, rezultată în perioada de raportare. 3.2.2. Obligaţia prevăzută la poziţia 55 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se declară de către operatorii economici, organizatori de jocuri de noroc, care, potrivit Ordonanţei de urgenţă a Guvernului nr. 77/2009 privind organizarea şi exploatarea jocurilor de noroc, aprobată cu modificări şi completări prin Legea nr. 246/2010, cu modificările şi completările ulterioare, au obligaţia recalculării taxei anuale de autorizare, în funcţie de încasările efective, după cum urmează: Taxa anuală de autorizare a jocurilor de noroc, regularizată periodic, în funcţie de realizări, datorată pentru perioada de raportare, prevăzută la poziţia 55 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se completează de către operatorii economici, în situaţia în care în cursul anului de autorizare încasările efective depăşesc încasările estimate prin documentaţia prezentată la data autorizării, conform Ordonanţei de urgenţă a Guvernului nr. 77/2009, aprobată cu modificări şi completări prin Legea nr. 246/2010, cu modificările şi completările ulterioare. Rândul 1 „Suma datorată“ - se completează cu suma datorată în perioada de raportare, reprezentând taxa de autorizare stabilită în funcţie de încasările efective, în conformitate cu art. 14 alin. (2) lit. b) subpct. (iii) din Ordonanţa de urgenţă a Guvernului nr. 77/2009, aprobată cu modificări şi completări prin Legea nr. 246/2010, cu modificările şi completările ulterioare. Rândul 2 „Suma datorată anterior“ - se completează cu suma reprezentând taxa de autorizare datorată de la începutul perioadei de autorizare până la finele lunii precedente celei pentru care se face regularizarea. Rândul 3 „Suma de plată“ - se înscrie suma reprezentând diferenţa dintre suma datorată şi suma datorată anterior, respectiv dintre suma înscrisă la rândul 1 şi suma înscrisă la rândul 2. Obligaţiile prevăzute la poziţiile 61 şi 62 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se declară de către operatorii economici organizatori de jocuri de noroc, potrivit Ordonanţei de urgenţă a Guvernului nr. 77/2009, aprobată cu modificări şi completări prin Legea nr. 246/2010, cu modificările şi completările ulterioare, şi potrivit Hotărârii Guvernului nr. 870/2009 pentru aprobarea Normelor metodologice de aplicare a Ordonanţei de urgenţă a Guvernului nr. 77/2009 privind organizarea şi exploatarea jocurilor de noroc, cu modificările şi completările ulterioare. Pentru obligaţiile prevăzute la poziţiile 61 şi 62 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, completarea declaraţiei se face astfel: Rândul 1 „Suma datorată“ - se înscrie suma reprezentând taxele pentru organizarea şi exploatarea jocurilor de noroc, respectiv taxa de acces pentru jocurile de noroc, datorate în perioada de raportare. Rândul 3 „Suma de plată“ - se preia suma înscrisă la rândul 1 „Suma datorată“. 3.2.3. Obligaţiile prevăzute la poziţiile 19, 25-27 şi 56-60 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se declară după cum urmează: Rândul 1 „Suma datorată“ - se completează cu suma datorată în perioada de raportare. Rândul 3 „Suma de plată“ - se înscrie suma de la rândul 1. Impozitul pe veniturile din transferul proprietăţilor imobiliare din patrimoniul personal, prevăzut la poziţia 19 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se stabileşte de notarii publici, în conformitate cu dispoziţiile art. 771 alin. (1) şi (3) din Legea nr. 571/2003, cu modificările şi completările ulterioare, şi ale Ordinului ministrului economiei şi finanţelor şi al ministrului justiţiei nr. 1.706/1.889/C/2008 privind aprobarea procedurilor de stabilire, plată şi rectificare a impozitului pe veniturile din transferul proprietăţilor imobiliare din patrimoniul personal şi a modelului şi conţinutului unor formulare prevăzute la titlul III din Legea nr. 571/2003 privind Codul fiscal, cu modificările şi completările ulterioare, cu modificările ulterioare. 3.2.4. Obligaţia prevăzută la poziţia 63 din Nomenclatorul obligaţiilor de plată la bugetul de stat, prevăzut în anexa nr. 15 la ordin, se declară de către plătitorii de contribuţii, prevăzuţi la art. 4 alin. (3) din Ordonanţa de urgenţă a Guvernului nr. 77/2011, cu completările ulterioare, după cum urmează: Rândul 1 „Suma datorată“ - se înscrie suma reprezentând contribuţia trimestrială datorată potrivit art. 5 alin. (3) din Ordonanţa de urgenţă a Guvernului nr. 77/2011, cu completările ulterioare. În funcţie de rezultatul regularizărilor efectuate potrivit art. 6 alin. (4) din Ordonanţa de urgenţă a Guvernului nr. 77/2011, cu completările ulterioare, diferenţele rezultate, aferente perioadei de raportare anterioare, se înscriu, după caz, la rândul 1 „Suma datorată“, majorând obligaţia datorată în perioada de raportare curentă, sau la rândul 2 „Suma deductibilă“. Rândul 3 „Suma de plată“ - se înscrie, după caz, suma de la rândul 1 sau diferenţa dintre suma înscrisă la rândul 1 şi suma înscrisă la rândul 2, în funcţie de rezultatul regularizării. Rândul 4 „Suma de restituit“ - se completează, dacă este cazul, în funcţie de rezultatul regularizării, înscriindu-se diferenţa dintre suma înscrisă la rândul 2 şi suma înscrisă la rândul 1.

|